الصناعة المصرفية متخلفة في اختبار الأتمتة. حان الوقت للتغير

نشرت: 2017-11-03مع تزايد الرقمنة ، لا تحتاج الصناعة المصرفية فقط إلى أتمتة اختبار أخرى ولكن الأتمتة الصحيحة

على مر السنين ، كان يُنظر إلى التكنولوجيا على أنها عامل تغيير رئيسي في قواعد اللعبة في الصناعة المالية والمصرفية. أصبحت الخدمات المصرفية عبر الإنترنت ، ودفع الفواتير ، والمعاملات ذات الصلة أسلوب حياة. مع تأثير التقنيات الرقمية على كل جانب من جوانب روتين المستهلك ، فقد جلبت بلا منازع موجة جديدة من التغيير والابتكار في المجال المالي.

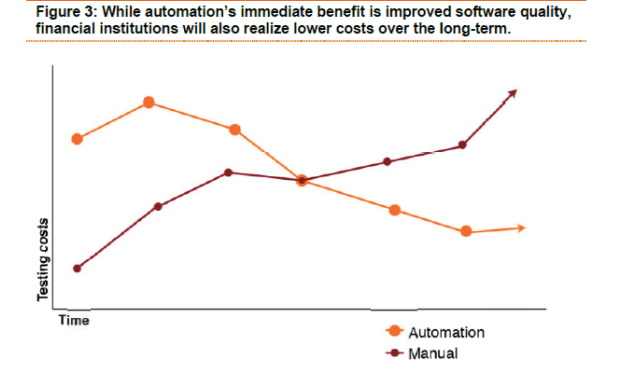

تقرير PWC "أوقية للوقاية ، لماذا تحتاج المؤسسات المالية إلى اختبار آلي" ، يوضح بوضوح مخاطر الاختبار اليدوي:

- لا يتم التعرف على 21٪ من العيوب إلا بعد تشغيل البرنامج

- هدف الصناعة 70٪ لنسبة مئوية من الاختبارات التي يجب أن تكون مؤتمتة.

يواجه مشهد التكنولوجيا المصرفية مجموعة فريدة من التحديات خاصةً بسبب التحول الرقمي الكبير الذي يدفع معظم المؤسسات المالية إلى المرور. زاد عدد القنوات الرقمية التي تواجه العملاء وخدمة العملاء مع هذه المبادرات الرقمية. على الرغم من ذلك ، لا تزال التطبيقات الخلفية القديمة الحالية لا يمكن الاستغناء عنها لأنها تستمر في الاحتفاظ بمعظم منطق معالجة الأعمال. وقد نتج عن ذلك نقاط تكامل معقدة - بين نقاط اللمس الرقمية التي تواجه العملاء والتطبيقات الخلفية القديمة. لذلك ، فإن أي معاملة بنكية - بسيطة أو معقدة - تنطوي على اجتياز سلسلة من الأنظمة الأساسية والتطبيقات.

بالإضافة إلى ذلك ، فإن طبيعة المعاملة المصرفية - سواء كانت قروضًا أو ائتمانًا متجددًا أو إقراض التجزئة وما إلى ذلك - لها دورات حياة طويلة للمعاملات تمتد عبر عدة أيام تقويمية إلى شهر وتتضمن التحقق من صحة الحسابات المالية المعقدة والمتطلبات التنظيمية. إن اختبار مثل هذه المجالات ودورات الحياة التي تتضمن منصات غير متجانسة ، ومكثفة في العمليات الحسابية ووقت طويل للمعاملات مع تبعيات ضخمة على معالجة الدُفعات ، يجلب بالتأكيد قائمة تحديات فريدة خاصة به.

كما فعلت كل صناعة أخرى في البداية ، حاولت الخدمات المصرفية أيضًا تلبية احتياجات الاختبار والامتثال للجودة من خلال القيام بذلك يدويًا. ولكن مع تفرد المشهد ودورات الحياة الطويلة التي تشكلها الخدمات المصرفية ، لم يكن الاختبار اليدوي مضيعة للوقت فحسب ، بل كان أيضًا غير مكتمل في معظم السيناريوهات التي تتضمن الاختبار الشامل . تم تجنب الحسابات المالية المعقدة عادةً وكان الاختبار مقصورًا على فحص الحالة البسيط - وبالتالي تقليل فعالية الاختبار وتركه حتى النهاية حتى يقوم مستخدمو الأعمال بإجراء اختبارات القبول الأساسية

أصبح من الضروري أنه مع تزايد الرقمنة وعدم فعالية الاختبار اليدوي ، كان على الصناعة المصرفية أن تتبنى الأتمتة بشكل طبيعي. لكن حتى هذا لم يتحول إلى تحلية حبوب منع الحمل.

موصى به لك:

نظرًا لأن القنوات التي تواجه العملاء تخضع لتغييرات سريعة لتصبح نشطة رقمياً ، فقد زاد مقدار الاختبار المطلوب من المضاعفات. نظرًا للتأثير النقدي والتنظيمي والعميل لأي تغيير ، فمن الضروري وضع إستراتيجية أتمتة مناسبة لاختبار جميع نقاط اتصال التكامل عند إجراء تغيير

فشل أتمتة الاختبار باستخدام الأدوات العامة في الخدمات المصرفية في إعطاء العائد على الاستثمار المطلوب. كانت التحديات النموذجية حول:

- إطار عمل ضخم يبني جهدًا للاختبار عبر التقنيات بما في ذلك الويب وسطح المكتب و Soap و REST و API و Mainframe و PL / SQL وما إلى ذلك.

- جهد صيانة عالي للتوافق مع تغييرات التطبيق من حيث واجهة المستخدم والقوالب وما إلى ذلك كجزء من الإصدارات والتغييرات التنظيمية والترقيات

- القيود في التحقق من صحة مخرجات الدُفعات في الوقت الفعلي ونهاية اليوم لإكمال مجموعات التنفيذ لسيناريوهات الاختبار من البداية إلى النهاية

- عدم وجود عمليات التحقق من صحة الاختبار المناسبة خاصة الحسابات المالية المعقدة.

- عدم القدرة على إنشاء البيانات والمحاكاة والافتراضية.

بشكل أساسي ، مع أطر الأتمتة هذه ، انتهى الأمر بالمختبرين الوظيفيين ومستخدمي الأعمال إلى قضاء الكثير من الوقت والجهد في التحقق من صحة دورة حياة المعاملة بطريقة يدوية.

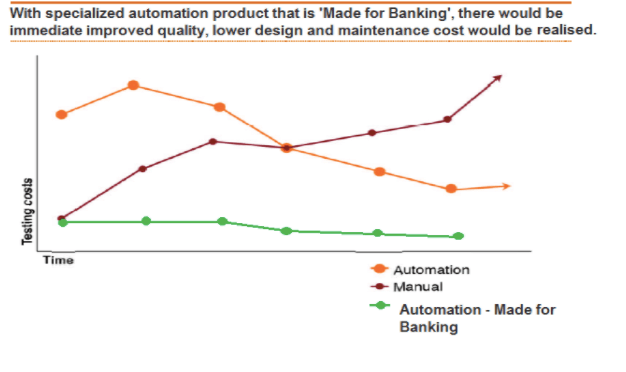

لذلك ، كان على الصناعة المصرفية أن تتغلب على الرصاصة وتقبل تفردها وتجعل أتمتة الاختبار الخاصة بها محددة لاحتياجاتها. يجب أن يكون اختيار أداة الأتمتة شيئًا مصممًا لتلبية احتياجات الصناعة المصرفية.

بعض النقاط الرئيسية التي يجب وضعها في الاعتبار أثناء اختيار أداة أتمتة الاختبار للخدمات المصرفية يجب أن تكون:

- يجب أن تكون الأداة جاهزة للاستخدام دون بذل أي جهد لبناء إطار العمل. إذا أمكن ، يجب أن تحتوي على مكونات مسبقة التكوين للخدمات المصرفية.

- يجب أن تحقق الأتمتة بنسبة 70 إلى 80٪ من دورة حياة المعاملة من النهاية إلى النهاية.

- لا يجب أن تحتوي على إمكانات اختبار واجهة المستخدم فحسب ، بل يجب أن تحتوي أيضًا على مكونات جاهزة للاستخدام لاختبار التطبيقات الخلفية بما في ذلك مكالمات الخدمة ، والمحاكاة الافتراضية للخدمة ، والتحقق من صحة الملف ، وإكمال الدُفعات ، وتفاعل قاعدة البيانات ، والقدرة على أداء الآلة الحاسبة المعقدة دون برمجة نصية أو تخصيصات ثقيلة. يجب أن تمتد إمكانية أتمتة اختبار واجهة المستخدم عبر الويب أو سطح المكتب أو الحواسيب المركزية أو AS / 400.

- يجب أن تتمتع الأداة بقابلية عالية لإعادة الاستخدام وسهولة الصيانة بنقرة واحدة.

- وأخيرًا ، يجب ألا تقتصر الأتمتة على تكامل النظام أو اختبار النظام ولكن يجب أن تكون متاحة لمستخدمي الأعمال للتحقق من صحة السيناريو من البداية إلى النهاية كجزء من اختبارات قبول المستخدم (UAT)

من المعروف جيدًا أن الاختبار اليدوي لا يمكن أن يلبي احتياجات عالم الصناعة المصرفية الحديث. وبقول ذلك ، لا ينبغي أن يصبح خيارًا قسريًا لمجرد أن خيارات الأتمتة العامة تفشل في أن تكون ذكية ورشيقة. يكمن المفتاح في اختيار أداة أتمتة العصر الجديدة المصممة لهذه الصناعة والتي تلبي احتياجاتها المتزايدة باستمرار للرقمنة والحسابات المعقدة والمعاملات الطويلة.

نظرًا لضغوط الوقت التي تمر بها الصناعة المصرفية ، والاعتماد الشديد على اختبار قبول المستخدم اليدوي قبل بدء التغيير ، يمكن لأدوات أتمتة الوقت أن تساعد مستخدمي الأعمال بسلاسة على إجراء اختبارات قبول المستخدم الآلية أيضًا ، مما يقلل من وقت التسويق وتحسين جودة التطبيق في الإنتاج.

لقد حان الوقت للتخصص ويجب أن تفسح الأدوات العامة المجال للأدوات المتخصصة التي يمكن أن تتكيف بسهولة مع الصناعة المصرفية.