تكلفة تطوير تطبيقات الهاتف المحمول وإقراض القرض والميزات الرئيسية

نشرت: 2023-02-28لقد جعلنا العالم التقني نعتمد على تطبيقات الهاتف المحمول لدرجة أننا نطلب كل شيء عبر الإنترنت ، حتى الخدمات عند الطلب. لم تجعل هذه التطبيقات حياتنا سهلة فحسب ، بل ساعدتنا أيضًا في تحديد طرقنا في القيام بالأشياء. أصبحت الأمور أكثر تنظيماً والمعاملات في الوقت المناسب.

تمامًا مثل معظم التطبيقات الأخرى التي سهلت علينا الكثير من الأشياء ، فقد جاءت تطبيقات إقراض القروض أيضًا لإنقاذ أولئك الذين يبحثون عن الموافقة على القرض.

هل سبق لك أن واجهت متاعب الحصول على طوابير طويلة من الموافقات على القروض وعدة أيام من الذهاب إلى البنك لنفس الغرض؟ هل أنت على علم بالمدة التي تستغرقها إجراءات الموافقة على القرض وجهاً لوجه؟ حسنًا ، لقد نجحت العديد من الشركات في الإنقاذ وطورت تطبيقات للهاتف المحمول تغني عن الحاجة إلى الذهاب إلى البنوك لاقتراض الأموال. يمكن القيام بالشيء نفسه من خلال هذه التطبيقات ، التي لديها القدرة على التحقق من حالة الائتمان للمقترض والتحقق من أهليته للحصول على قرض.

جدول المحتويات

ما هو تطبيق القرض للإقراض على الهاتف المتحرك؟

يتيح لك تطبيق الهاتف المحمول لإقراض القروض اقتراض الأموال من أي بنك في بلدك بسعر فائدة تم تحديده من قبلهم. تتيح لك هذه التطبيقات مقارنة أسعار الفائدة ومعرفة أيهما يناسبك بشكل أفضل ، ويمكن الاتصال بالتطبيق الذي يمكنه إقراضك المال لفترة محددة.

يعمل هذا التطبيق كبطاقة ائتمان تتيح للمستخدمين الحصول على قرض فوري. كل ما على المستخدم القيام به هو تثبيت أحد هذه التطبيقات وتسجيل نفسه فيه. ثم يتعين عليهم التحقق من أهليتهم وإضافة بياناتهم الشخصية والمصرفية. أصبحت هذه التطبيقات واحدة من أكثر التطبيقات موثوقية حيث يمكن للأشخاص التحقق من مصداقيتهم ودرجة الائتمان الخاصة بهم من خلال التطبيق ومعرفة مقدار مبلغ القرض الذي يحق لهم الحصول عليه. إنه يقلل الوقت الذي يقضيه في الذهاب إلى البنوك ، والوقوف في طوابير ، والتحدث إلى مسؤول البنك دون وصفة طبية.

لماذا يأخذ الناس قروض؟ قد تكون هناك متطلبات مختلفة لأشخاص مختلفين ، وأكثرها شيوعًا هو ما يلي:

- لشراء سيارات جديدة.

- لسداد فواتيرهم.

- لخدمات الطوارئ مثل فواتير المستشفى ، إلخ.

- لدفع الرسوم الدراسية ، والتي قد تكلف قنبلة خلاف ذلك.

- لتوحيد الديون.

- لوسطاء الاستثمار.

- لشراء رأس المال الاستثماري.

- لتمويل المنظمات المبتدئة.

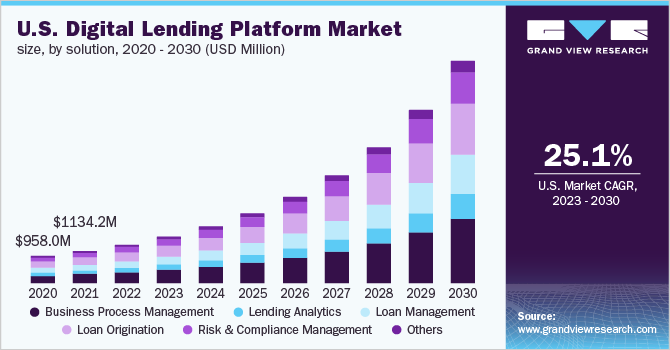

إحصائيات سوق إقراض القروض

- في عام 2022 ، بلغت قيمة سوق منصات الإقراض الرقمي العالمية 7.04 مليار دولار أمريكي.

- بحلول عام 2030 ، من المتوقع أن ينمو سوق الإقراض العالمي للتكنولوجيا المالية إلى 4،957.16 مليار دولار ، مع معدل نمو سنوي مركب متوقع يبلغ 27.4٪ بين عامي 2021 و 2030 .

- في عام 2021 ، بلغت قيمة سوق الإقراض العقاري 11487.23 مليار دولار ، كما ورد. من المتوقع أن يشهد السوق معدل نمو سنوي مركب ( CAGR ) يبلغ 9.5٪ بين عامي 2022 و 2031 ومن المتوقع أن يحقق قيمة قدرها 27.509.24 مليار دولار بحلول عام 2031 .

- في عام 2021 ، بلغت قيمة سوق الإقراض العالمي P2P 82.300 مليون دولار أمريكي . ومن المتوقع أن ينمو بمعدل نمو سنوي مركب ( CAGR ) يبلغ 29.1٪ ، ليصل إلى 804،200 مليون دولار أمريكي بحلول عام 2030 .

أنواع تطبيقات الإقراض على الهاتف المتحرك

ستكون جميع تطبيقات القروض مختلفة فيما يتعلق بأنواع القروض التي تقدمها للمقترضين. تختلف احتياجات كل شخص ، وكذلك قدرة الإقراض لكل تطبيق. فكيف يمكن للمرء أن يخطط لإقراض أمواله؟ إنه بسيط. ينظر كل تطبيق إلى الوضع المالي لأي مقترض قبل إقراضه المال.

حسنًا ، اعتمادًا على نوع القرض ، توجد خمسة أنواع من تطبيقات إقراض الأموال التي يجب على المرء مراعاتها أثناء تطوير الحلول الرقمية.

1. تطبيق قروض يوم الدفع

تُعرف تطبيقات القروض العاجلة هذه ، المعروفة أيضًا باسم تطبيقات القروض الصغيرة أو تطبيقات السلفة النقدية ، للمقترضين بأخذ مبلغ صغير من شيك الراتب التالي قبل استلامه. إلى جانب ذلك ، تساعد بعض تطبيقات القروض النقدية قصيرة الأجل المقترضين في الحصول على بعض النقود في حالات الطوارئ.

2. تطبيق القروض السريعة

تُعرف هذه التطبيقات أيضًا باسم تطبيق الأموال الفورية ، وهي توفر للمستخدمين نقدًا مقدمًا يمكن للمقترضين سداده في يوم الدفع التالي. لا تفرض العديد من تطبيقات القروض الفورية أي فائدة إضافية لتلقي سلفة. ولكن ، قد يطلبون رسومًا لتسليم الأموال بسرعة ، بينما يستغرق التسليم القياسي عادةً عدة أيام.

3. تطبيق قروض السكن

أولئك الذين يرغبون في مد يد العون للأشخاص الذين لديهم قروض عقارية يمكنهم تطوير تطبيقات قروض المنزل. إذا كنت تستثمر في تطوير برمجيات fintech سهلة الاستخدام ، فيمكنك أن تشهد توسعها في جميع أنحاء العالم بسلاسة.

4. تطبيق قروض الطلاب

عادةً ما يتم اختيار تطبيقات قروض الطلاب التي تستهدف جمهورًا محددًا يحتاج بشكل أساسي إلى تغطية نفقاتهم التعليمية. إنه تطبيق قروض واسع الانتشار عبر الإنترنت وعادة ما يكون مطلوبًا.

5. تطبيق قروض السيارات

يمكنك مساعدة الجمهور الذي يحتاج إلى المزيد من المال لشراء السيارات أثناء التنقل. يمكنك تحميلهم مبلغ فائدة وإقراضهم قرض سيارة.

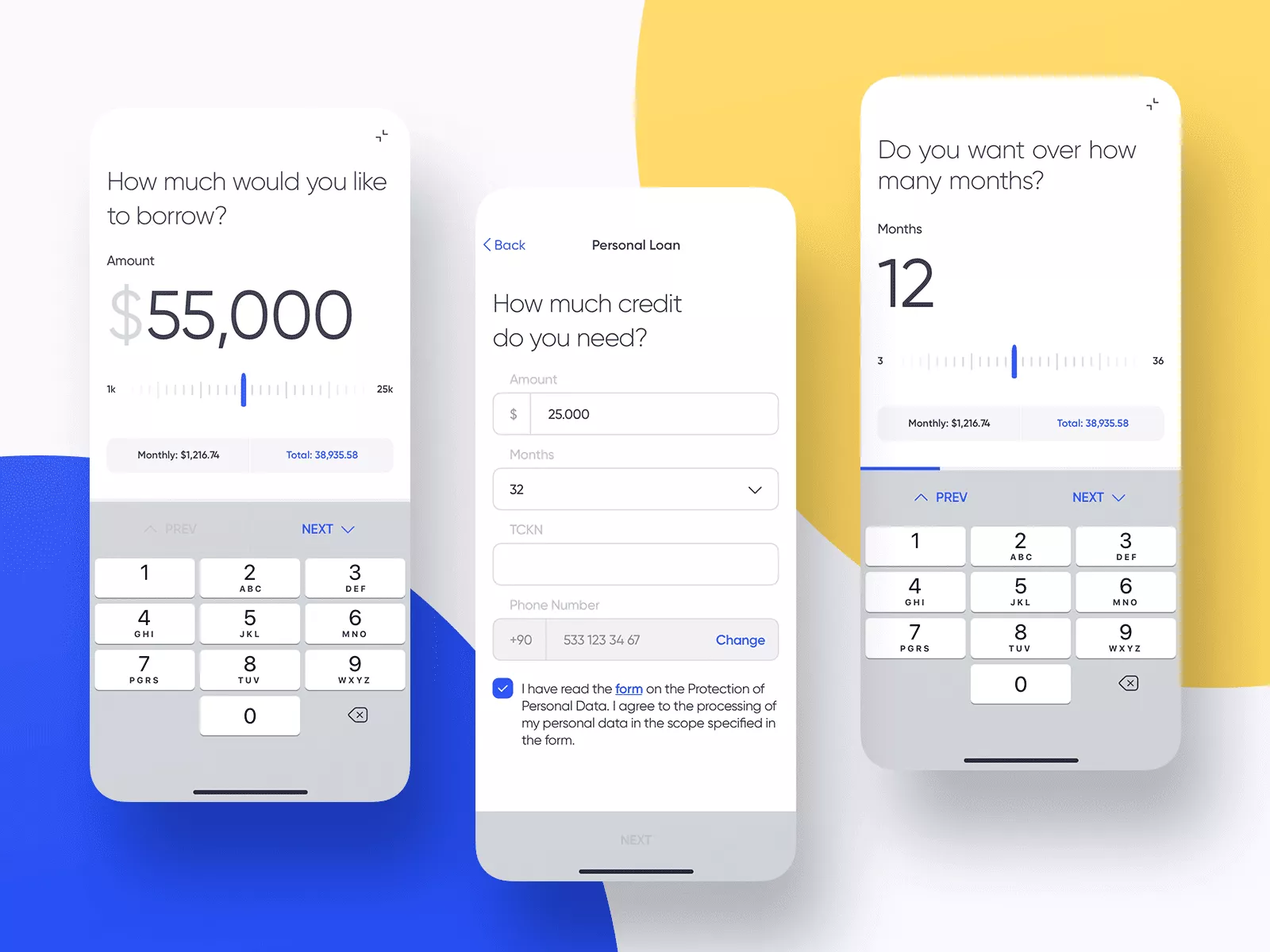

6. تطبيق القرض الشخصي على الهاتف المتحرك

تتيح هذه التطبيقات للمقترضين التقدم بطلب للحصول على قرض دون زيارة أي بنك. علاوة على ذلك ، يأخذ الناس قروضًا شخصية لتوحيد ديونهم أو تمويل عملية شراء كبيرة أو دفع فاتورة مستحقة.

7. تطبيق قرض الأعمال

تطبيقات الأجهزة المحمولة هذه مفيدة ، خاصة للشركات الناشئة والشركات. يمكنك طرح تطبيقات قروض الأعمال في السوق لمساعدة الأفراد على إنشاء الأعمال التجارية أو تأسيسها.

8. تطبيق قرض P2P

تم تصميم نوع آخر من تطبيقات Fintech ، وهو تطبيق إقراض قروض من نظير إلى نظير ، لتسهيل عملية الإقراض. يمكن تلبيتها من خلال ربط المقرض والمقترض بدون بنوك ووسطاء واتحادات ائتمانية.

9. تطبيق قرض البنك

هذه ليست تطبيقات القروض الجديدة ، لأنها تتبع طرق الإقراض التقليدية. تطلب البنوك ضمانًا محددًا مقابل قروض الإقراض.

10. تطبيق الاتحادات الائتمانية

عادةً ما تقدم هذه التطبيقات معدلات فائدة أقل على القروض. سيجد الأفراد مثل هذه التطبيقات أسهل في الحصول على قرض من البنوك الكبيرة.

أحدث اتجاهات الإقراض الرقمي

1. سحابة الذكاء الاصطناعي

مع تحسين كل صناعة تقريبًا ، يعزز الذكاء الاصطناعي أيضًا عالم التكنولوجيا المالية. يقوم بأتمتة عمليات الإقراض لفرق القروض والعملاء ، مما يقلل من الوظائف اليدوية.

2. سحابة

اتجاه الإقراض الرقمي الأساسي ، تمتلك السحابة العيار لمساعدة المؤسسات المالية على تقديم الخدمات وتخزين المعلومات وإدارة المستندات ومعالجة البيانات عبر الإنترنت بسلاسة.

3. فتح المصرفية

مع التعزيز المتوقع بحوالي 75.7 مليار دولار بحلول عام 2028 ، يساعد الاتجاه المصرفي المفتوح العالمي المستهلكين على إدارة قراراتهم المالية الروتينية باستخدام تفاصيل حول تدفقاتهم النقدية عبر حسابات مختلفة. إنها الطريقة الآمنة للإدارة والتحرك والاستفادة القصوى من أموالك.

4. نيو المصرفية

سيصل عدد الأشخاص الذين لديهم حساب في بنك Neo إلى 39.1 مليون بحلول عام 2025 ، أي أعلى بحوالي 20 مليونًا مما تم اكتشافه في عام 2021. البنوك الجديدة تشبه البنوك التقليدية ولكن ليس لديها أي وجود مادي مثل البنوك الأخرى.

5. RegTech (التقنية التنظيمية)

نوع من التكنولوجيا التي تساعد في مراقبة الامتثال التنظيمي ، تعالج RegTech المشكلات التي تحتاج إلى اتباع القواعد. بعد ذلك ، تعمل هذه البرامج على أتمتة الإجراءات المملة ، ومراقبة أمان البيانات ، وتنبيه المصرفيين والمستخدمين بشأن الاحتيال.

6. Robo-Advisors

استنادًا إلى خوارزميات تحليل بيانات الذكاء الاصطناعي ، يطرح مستشارو Robo أفضل خيارات الاستثمار للمستثمرين ، ويحللون حجم البيانات الهائل ، ويتكيفون مع بيئة التحول بشكل أسرع نسبيًا من المستشارين البشريين.

7. Blockchain

بحلول عام 2030 ، سيتوسع سوق blockchain العالمي إلى 1.59 تريليون دولار ، أي حوالي 143 مرة أكثر. تحدد تقنية الإقراض الرقمي هذه المشكلات التي تؤثر على الصناعة المالية ، وخاصة الكفاءة والأمن. يقوم بتوثيق كل معاملة في كتلة فريدة مرتبطة بكتل الشبكات السابقة.

8. التمويل اللامركزي (DeFi)

في عام 2023 ، أحد اتجاهات التكنولوجيا المالية المتنامية الجديدة ، التمويل اللامركزي ، هو المصدر المفتوح الذي يستخدم العقود الذكية ذاتية التنفيذ لجميع الإدارات. إنه يسهل تفاعل سلاسل الكتل المتعددة مع بعضها البعض ، مما يجعل صناعة العملات المشفرة إلى مستوى يسبق جمهورًا أوسع.

9. العقد الذكي

تطور فريد من نوعه في مجال التكنولوجيا المالية ، حيث تدير العقود الذكية وتتحكم في تنفيذ الاتفاقات المبرمة بين البائع والمشتري. تتطلب الاتفاقية توقيعًا افتراضيًا باستخدام مفاتيح التشفير ، لذلك لن تحتاج المعاملات الافتراضية إلى أوراق أو محامين.

10. المصادقة البيومترية

بحلول عام 2027 ، سينمو سوق المقاييس الحيوية العالمية من 42.9 مليار دولار في عام 2022 إلى حوالي 83 مليار دولار. أثناء الوصول إلى التفاصيل المالية والمال ، يبحث حوالي 81٪ من العملاء عن المؤسسات التي تقدم تجربة التحقق من الهوية أو المصادقة بسرعة. ومن خلال مشاهدة ذلك ، فإن شركات وشركات التكنولوجيا المالية تولي اهتمامًا لهذا العامل.

11. التلعيب

في عام 2016 ، من 4.91 مليار دولار إلى حوالي 11.94 مليار دولار في عام 2022 ، نما سوق التلعيب في السنوات الخمس الماضية. من خلال التلعيب ، عززت الشركات ولاء علامتها التجارية وعائداتها ومزايا أخرى. تساعد استراتيجيتها تطبيقات الخدمات المصرفية عبر الإنترنت على جذب العملاء وبيع ألعابهم وتزويدهم بإحساس الملكية.

12. المدفوعات الصوتية

بحلول عام 2025 ، ستصل المساعدة الصوتية إلى حوالي 8.4 مليار على مستوى العالم مقارنة بالبشر. من المرجح أن يؤدي دمج المساعدين الصوتيين مع شركات التكنولوجيا المالية إلى زيادة استخدام المساعدين الرقميين. باستخدام القياسات الحيوية الصوتية ، ستبقى بيانات المستخدم محمية ، ويمكن للمالك شراء العناصر ، والتحقق من رصيده من خلال الأوامر الصوتية ، وتنفيذ المزيد من الوظائف في وقت واحد. في الواقع ، تعمل بعض شركات Fintech على تقديم المشورة لعملائها بشأن القضايا المعقدة بدلاً من المديرين وروبوتات المحادثة ووكلاء مراكز الاتصال.

13. بوابات الدفع

يستخدم أكثر من 55٪ من العملاء الأمريكيين بطاقات الائتمان في عمليات الشراء عبر الإنترنت ، ويختار 52٪ وأكثر بطاقات الخصم. لذلك ، لدفع هذه المعاملات ، يجب على العلامات التجارية للتكنولوجيا المالية اختيار بوابة دفع لربط العملاء وتجار التجزئة لتمكين المعاملات الفعالة من بنك إلى بنك. بحلول عام 2025 ، سيصل تقييم سوق بوابة الدفع إلى 42.9 مليار دولار.

14. BNPL (اشتر الآن وادفع لاحقًا)

بحلول عام 2026 ، من المتوقع أن يتم اختيار اتجاه BNPL لصفقات بقيمة 576 مليار دولار على مستوى العالم وحوالي 120 مليار دولار في عام 2021. يجب أن تشمل الحقول ذات الصلة بالمدفوعات BNPL في أعمالها. التمويل قصير الأجل يسمح بالأسعار المستقبلية للسلع والخدمات المشتراة الآن.

15. العملة المشفرة

هذا الاتجاه في مجال التكنولوجيا المالية قيد الاستخدام بالفعل من قبل حوالي 45٪ من العملاء لإجراء التحويلات المالية الدولية ، ويعتقد أكثر من 52٪ أنه خيار قانوني. يعمل الاعتماد المتزايد على العملات المشفرة من قبل الشركات في جميع أنحاء العالم على تعزيز قيمة هذه الأصول.

لماذا هناك طلب كبير على تطبيقات الإقراض؟

1. مبالغ مرنة ووقت سداد

يمكن للمقترضين جني ميزة التفاوض على المبلغ المقترض ووقت سداد القرض. يتيح ذلك للمقترضين اختيار مبلغ الاسترداد والوقت الذي يناسبهم.

2. معدلات فائدة أقل

في الغالب ، أسعار الفائدة أقل نسبيًا. يرجع ذلك إلى طبيعة النظام الأساسي على الإنترنت ، وانخفاض المدفوعات المقدمة ، والمنافسة بين مختلف تطبيقات إقراض الأموال.

3. معالجة خالية من المتاعب

أفضل جزء في تطبيق القروض عبر الإنترنت هو أنه يمكن للأفراد الاستثمار واقتراض الأموال أثناء التنقل دون المرور بعملية طويلة. يمكنهم الخضوع لفحوصات خلفية قصيرة ، وإقناع المقرضين بطلب القرض ، أو التوقيع على الأوراق. بدلاً من ذلك ، يمكن للمقترض أن يتقدم بسهولة للحصول على قرض من مستثمر ، ويخضع لفحوصات خلفية ذات صلة ، ويحصل على أموال مباشرة في حسابه.

4. سهولة الوصول إليها

لا يحتاج المقترضون إلى زيارة البنوك مثل عمليات إقراض الأموال التقليدية ، ويمكنهم فعل كل شيء أثناء التسكع على أريكتهم في المنزل. وبالمثل ، يمكن للمستثمرين أيضًا إجراء عملية استثمار سلسة عبر الإنترنت.

5. أقصى قدر من الأمن

يستخدم تطبيق القرض النقدي السهل شبكة مشفرة وآمنة لنقل تفاصيل العملاء الكاملة والمعاملات المالية. يحتاج المستخدمون إلى تعيين كلمات مرور قوية لحسابات التطبيقات الخاصة بهم.

6. السرية

يتم تقديم بعض طلبات القروض فقط لسيارة أو منزل ، حيث يحتاج أفراد معينون إلى قروض لأسباب شخصية (لا يمكنهم فتحها). يمكن أن توفر تطبيقات القروض لنظامي التشغيل iOS و Android سرية وخصوصية استثنائيين في هذه الحالة.

7. بدائل مختلفة للقرض

يوفر تطبيق القروض الحقيقي للمستخدمين مجموعة واسعة من خدمات القروض ، من قروض يوم الدفع والقروض المقدمة إلى قروض السيارات. تختلف الحاجة إلى قرض من شخص لآخر ، ويلبي تطبيق إقراض المال بكفاءة كل الاحتياجات.

8. سجلات محسنة

تنشئ تطبيقات الإقراض القروض معاملات آلية يمكن الوصول إليها بسهولة. يصبح من السهل على المستخدمين إجراء مدفوعات في الوقت المناسب من خلال إدارة أفضل للسجلات ، مما يؤدي إلى تنبيهات وإشعارات فورية محسّنة يتم إرسالها إلى المستخدمين.

كيف تعمل تطبيقات الجوال لإقراض القروض؟

1. يجب على المستخدمين والمقترضين والمقرضين تنزيل تطبيق إقراض القروض والتسجيل لاستخدام برنامج إقراض القروض.

2. يجب عليهم إدخال معلوماتهم الشخصية للتحقق من ملفهم الشخصي وإضافة حساباتهم المصرفية السابقة.

3. وبالمثل ، سيضيف المقرضون تفاصيل حساباتهم المصرفية لإجراء المعاملات المالية.

4. يمكن للمقترضين الاختيار من بين خيارات القرض التي يريدون أن يقدمها المقرض. لهذا ، يجب عليهم تقديم طلب قرض إلى مقرض المال مع سبب للحصول على القرض.

5. إذا وجد المقرض أن المبرر مناسبًا ، فيوافق عليه أو يرفضه.

6. يكمل الطرفان بعد ذلك عملية تقسيم القرض عبر الإنترنت أو حتى في الشخص الذي يقبل كل شرط وشرط.

7. ستنتقل الأموال من حساب المقرض إلى حساب المقترض.

ما هي فوائد تطبيق الهاتف المتحرك للإقراض؟

لا شك في أن تطبيق إقراض القروض أزال العديد من العقبات من طريق المقترضين. لقد أصبحوا مرتاحين للغاية مع هذه الطريقة المريحة للحصول على المال من منازلهم المريحة لدرجة أنهم قد يفكرون في ذلك في أي وقت يريدون الحصول على ائتمان من البنوك أو مؤسسات إقراض القروض. لا تفيد هذه التطبيقات المقترضين فحسب ، بل توفر ميزة كبيرة للشركات والبنوك أيضًا. يمكنهم تحقيق أهدافهم حتى دون الحاجة إلى الاتصال بالمقترضين.

المزايا المستمدة من المقرضين

1. يخفض التكاليف التشغيلية

مقرضو القروض ليسوا ملزمين بإنشاء مكتب مناسب أو الترفيه عن المقترضين ، وبالتالي ، يمكنهم خفض التكاليف التشغيلية. يمكنهم العمل مع الحد الأدنى من البنية التحتية حتى في أصغر الأماكن.

2. إجراءات KYC السريعة

لا يطلب المقرضون من المقترضين الحضور شخصيًا كل يوم مع مستنداتهم. تسمح هذه التطبيقات للمقترضين بتحميل جميع النسخ الممسوحة ضوئيًا من مستنداتهم الأصلية على التطبيق والتي يمكن للمقرضين تنزيلها.

3. تعدد العملاء

تسمح هذه التطبيقات للمقرضين والشركات بخدمة أكثر من عميل واحد في وقت واحد. لا يلتزم المرء بمقترض واحد فقط عندما يمكنه الاتصال بالعديد منهم في وقت واحد.

4. أقصى وصول

قد لا يكون البنك في متناول الناس في المناطق الريفية. تساعد تطبيقات الإقراض الهزيل في سد الفجوة بين المُقرض والمقترض وتسمح لهما بإبرام صفقة حتى من طرفين متعارضين من العالم. لذلك ، يمكن القول بحق أن هذه التطبيقات قابلة للتطوير ويمكن أن تساعد الأشخاص على الاتصال من أي مكان.

5. الذكاء الاصطناعي

يساعد الذكاء الاصطناعي في تحسين منتجات الإقراض: نظرًا لتسجيل كل معاملة وإدارة كل شيء على التطبيق بمساعدة تقنيات الهاتف المحمول ، يمكن أن يساعد في تحسين كفاءة المقرضين.

6. سهولة التصفح

يمكن للمقرضين الاطلاع على جميع الطلبات في نفس الوقت والتعرف على عدد الأشخاص الذين تقدموا بطلبات للحصول على قرض معهم.

مزايا هذه التطبيقات للمقترضين

1. إجراء بسيط

يجب على المقترضين ببساطة ملء نموذج طلب القرض للحصول على قرض وإرساله مع التطبيق. سيقوم المقرضون بإلقاء نظرة عليه والموافقة عليه على الفور.

2. عملية سرية

يمكن للمقترضين تصفح الإنترنت أو متجر التطبيقات وتثبيت التطبيق الذي يختارونه. ستساعدهم تقييمات التطبيقات والمراجعات من قبل المستخدمين على اتخاذ قرار أفضل.

3. إدارة التطبيقات

يمكن للمقترضين تتبع طلباتهم والحصول على الموافقة عبر الإنترنت نفسها. هذا يوفر لهم كل الرحلات إلى البنوك.

4. الأمن

يتم تأمين جميع المعاملات التي تتم من خلال هذه المنصة ويتم تشفير جميع التفاصيل باستخدام التطبيق. يمكن للمستخدمين إنشاء كلمة مرور قوية لحسابهم والحفاظ عليها بأمان دون مشاركتها مع أي شخص على الإطلاق.

5. خيارات القرض

نظرًا لأنه متاح عبر الإنترنت ومرئيًا على شاشة واحدة ، يمكن للمقترضين إلقاء نظرة على نوع خيارات القروض التي هم مؤهلون لها ومقارنتها لتحديد الخيار الأفضل.

6. التاريخ

يتم تسجيل جميع المعاملات التي تتم من خلال التطبيق وجميع المدفوعات التي قام بها المقترضون في التطبيق. يمكن للمرء الوصول إلى السجل كلما دعت الحاجة إلى القيام بذلك.

7. الرسائل داخل التطبيق

يمكن للمقترضين والمقرضين الاتصال ببعضهم البعض على المنصة ومناقشة القروض عبر الإنترنت. سيساعد هذا المقترضين على اتخاذ قرارات أفضل بشأن القرض.

8. عدد أقل من الأعمال الورقية

تتضمن هذه التطبيقات القليل من الأعمال الورقية أو لا تتضمن أي أوراق على الإطلاق ، حيث يتم تقديم جميع المستندات عبر الإنترنت. يُطلب من المستخدمين تحميل نسخ ممسوحة ضوئيًا من جميع مستنداتهم الضرورية أثناء وقت التسجيل ، مما يسهل أيضًا على المقرضين تقديم قروض.

9. المساءلة

يتم التعرف على جميع المقرضين الذين لديهم تطبيقاتهم ويكسبون ثقة المقترضين. إذا كنت تشك في اقتراض الأموال من شركة في الخارج ، فيمكنك دائمًا قراءة المراجعات والتحقق من تقييمات هذه التطبيقات قبل اقتراض الأموال منها.

أعلى تطبيقات الهاتف المحمول إقراض القروض في جميع أنحاء العالم

1. PaySense

إذا كنت تبحث عن تطبيق يوفر لك قرضًا في غضون ساعات قليلة ، فهذا التطبيق يناسبك تمامًا. هذه منصة تقدم قروضًا شخصية قصيرة الأجل للمهنيين الذين يتقاضون رواتبًا ويقومون بعمل من أجل معيشتهم. تتم الموافقة على القرض لهم في غضون خمس ساعات بعد تقديم الطلب. ألق نظرة على الخطوات التي يجب اتباعها في التطبيق:

- تثبيت التطبيق على جهازك

- يمكن الموافقة على قرض فوري في أقل من دقيقة

- يتعين على المقترض بعد ذلك تحديد خيار EMI الذي يرغب في متابعته

- أرسل جميع مستندات اعرف عميلك (KYC)

- تحقق من صحة طلبك عن طريق التوقيع الإلكتروني عليه

- سوف تنعكس الأموال في حسابك في غضون 5 ساعات

2. نقدي

تطبيق آخر يقدم قروضًا سريعة للمهنيين الشباب ، هذا التطبيق يشبه PaySense تمامًا عندما يتعلق الأمر بتقديم القروض. يقدم هذا أيضًا قروضًا شخصية قصيرة الأجل. نظرة على الخطوات الواجب اتباعها:

- قم بالتسجيل بمساعدة أي من ملفات تعريف الوسائط الاجتماعية الخاصة بك بما في ذلك Gmail أو Facebook.

- قم بتحميل المستندات الأساسية الخاصة بك على التطبيق.

- احصل على أهليتك للتطبيق في غضون ساعتين من التطبيق.

- قم بتسجيل الدخول إلى حسابك وحدد مبلغ القرض.

- سوف ينعكس المبلغ في حسابك المصرفي في غضون دقائق.

3. MoneyTap

يقدم النقد عند الطلب ، هذا هو الأول من نوعه الذي يقدم ائتمانًا للعاملين لحسابهم الخاص جنبًا إلى جنب مع المهنيين الذين يتقاضون رواتب. الحد الأدنى للعمر المطلوب للمقترض هو 23 عامًا ويجب أن يكون ربحه 20 ألفًا كحد أدنى شهريًا. ألق نظرة على الإجراء الذي يجب أن يتبعه المقترضون:

- قم بتنزيل التطبيق وتثبيته على هاتفك.

- سجل نفسك في التطبيق وقم بإنشاء حسابك الشخصي.

- أكمل وثائق "اعرف عميلك".

- يمكنك بعد ذلك البدء في استخدام التطبيق بنقرة واحدة على شاشة جهازك. يمكن استخدامه إما نقدًا أو كبطاقة.

- يمكنك تحويل مبلغ القرض إلى أقساط شهرية مرنة.

- ستتم إضافته إلى حسابك المصرفي في غضون دقائق بعد تقديم الطلب.

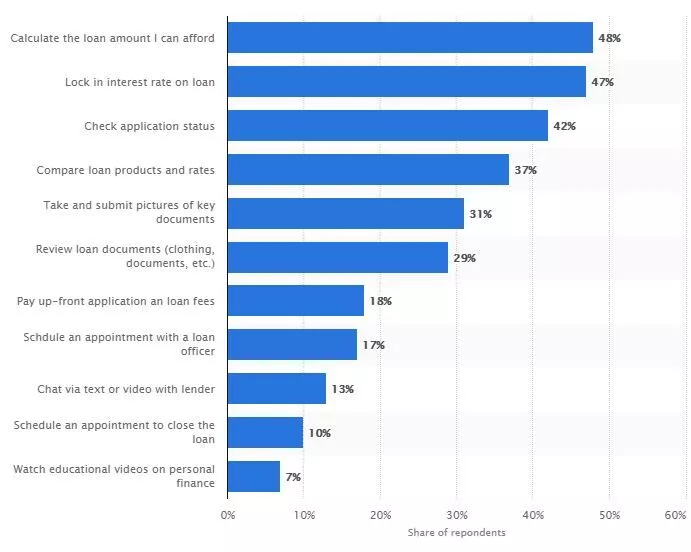

الميزات التي يريدها المستخدمون في تطبيق الإقراض وفقًا للاستبيان

الميزات الأساسية في تطبيق إقراض الأموال

ميزات لوحة المستخدم

- التسجيل / تسجيل الدخول باستخدام معرف التواصل الاجتماعي أو البريد الإلكتروني

- تقدم بطلب للحصول على قروض

- تعيين فترة الاسترداد

- EMI ، حساب الفائدة

- جدول الدفع والفواتير

- عرض EMIs مدفوعة / غير مدفوعة

- سحب الأموال

- ربط الحسابات المصرفية

- تحويل الأموال إلى حساب مصرفي

- الخصم والعروض على استخدام بطاقات الائتمان

- نقاط مكافأة

- قروض متنوعة

- الدردشة عبر الإنترنت ودعم الاتصال

- إشعار

ميزات لوحة الإدارة

- تسجيل الدخول عبر معرف البريد الإلكتروني

- 2 عامل المصادقة

- إدارة المكافآت

- إدارة الخصم والعروض

- إدارة الموافقة على الملف الشخصي

- إدارة موافقة العميل KYC

- إدارة طلبات وحدود ائتمان العملاء

- ادارة المستخدمين

- تكامل CMS

- إدارة بنك إدارة الشركاء

- إدارة الملف الشخصي

- إدارة القروض

الميزات المتقدمة لتضمينها في تطبيق الإقراض

1. دفع الإخطارات

للحصول على أحدث الأنشطة على التطبيق والمبلغ المتبقي من EMIs ، تعمل هذه الميزة بشكل أفضل. كما أنه يساعد المستخدمين في الحصول على معلومات حول أحدث العروض والخصومات التي يديرها تطبيق الإقراض.

2. الدعم عبر الإنترنت

تحتوي هذه التطبيقات على فريق دعم عبر الإنترنت متاح بسهولة للتحدث إلى المستخدمين واستخراج المعلومات حول قروضهم. يمكنهم إخبار المستخدمين على الفور عن معاملاتهم الأخيرة ومبلغ القرض المتبقي.

3. إدارة البنك الشريك

تسمح هذه الميزة للتطبيق بالعمل جنبًا إلى جنب مع البنوك المتعاونة.

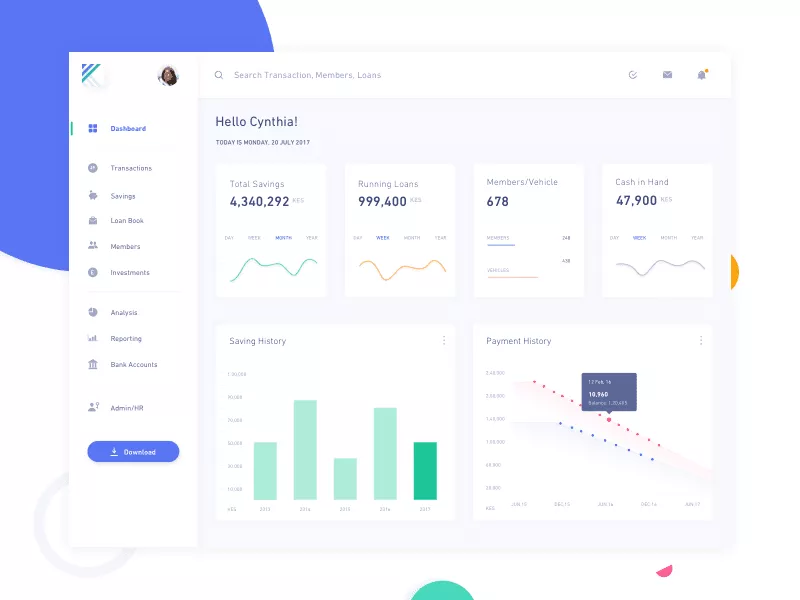

4. لوحة تحكم المشرف

تسمح لوحة القيادة للمسؤول بإلقاء نظرة على التحليلات في الوقت الفعلي للتطبيق. يمكن للمرء أن يرى بوضوح جميع الأنشطة التي تجري على التطبيق والمعاملات التي تحدث بين المقرضين والمقترضين أو البنوك والمقترضين. يتضمن أيضًا معلومات مهمة مثل المبلغ الإجمالي للمال الذي تم إقراضه ، وإجمالي الأموال المكتسبة من خلال الفائدة ، وإجمالي المستخدمين على التطبيق ، وما إلى ذلك.

5. التخزين السحابي المتكامل

تعتبر خصوصية المستخدمين وبياناتهم ذات أهمية قصوى وتقع على عاتق مالكي التطبيق مسؤولية الحفاظ عليها آمنة وسرية. لا يمكن القيام بذلك إلا من خلال دمج التخزين السحابي على التطبيق.

6. Chatbot

هذا نظام دعم متكامل ، يمكن للمستخدمين الاتصال به في أي وقت والحصول على إجابات لاستفساراتهم. قد يبدو هذا مشابهاً للدعم البشري ، ومع ذلك ، فإن روبوتات المحادثة جميعها تحتفظ بها الأجهزة ، ويتم استخدام الأجهزة للإجابة على جميع استفسارات وأسئلة المستخدمين.

7. حاسبة القرض

الآن لن يضطر المستخدمون إلى استخدام آلة حاسبة لحساب مقدار الفائدة التي سيتعين عليهم دفعها على مبلغ القرض لفترة زمنية محددة. في الواقع ، تتم إدارة هذا العمل أيضًا بواسطة التطبيق الذي يعرض جميع خيارات القروض المتاحة للمستخدم.

8. التحليلات

يساعد إعداد التقارير في الوقت الفعلي مالكي التطبيق على معرفة أداء تطبيقاتهم. يمكن أن تساعدهم هذه المعلومات في إضافة أو إزالة ميزات معينة وفقًا لمتطلبات مستخدمي التطبيق.

9. يدعم لغات وعملات متعددة

يتيح هذا الخيار للمستخدمين الاتصال بدعم التطبيق أو قراءة الخيارات الموجودة على التطبيق باللغة التي يختارونها. أيضًا ، إذا أراد المرء التقدم بطلب للحصول على قرض في بلد آخر ، فيمكنه اختيار الخيار ويمكنه اختيار العملة من الخيارات المتاحة بموجب هذه الميزة.

10. التكامل CMS

من خلال دمج هذه الميزة ، يمكن لمالكي التطبيق إدارة المحتوى على تطبيق إقراض الأموال الرقمي.

أشياء يجب مراعاتها أثناء تطوير تطبيق إقراض القروض

في حين أن هناك الكثير من الأشياء التي يجب الاهتمام بها أثناء تطوير طلب إقراض القرض ، يجب أن تكون أكثر حذراً طوال الوقت. عليك بناء فريق يدعم التطبيق بشكل كامل ويكرس وقتهم لتشغيل التطبيق. هناك أيضًا متطلبات فرق مختلفة لإنشاء تطبيق ، مثل:

- مستشار مالي لرعاية الشروط والأحكام الحكومية والتنظيمية للبلد.

- مستشار قانوني لتقديم المشورة لك بشأن الأمور المالية للتطبيق.

- شركة علاقات عامة لمساعدتك في الترويج لتطبيقك من خلال منصات مختلفة ومساعدته على كسب التقدير بين المستخدمين.

- شريك مصرفي لإقراض مبلغ القرض للمستخدمين.

- شركة تسويق لتحقيق النجاح بين المستخدمين المستهدفين.

المكدس الفني مطلوب لتطوير تطبيق الهاتف المحمول لإقراض القروض

- الإطار: Java 8 + ، Lagom ، Play ، Akka ، Spring ، Slick ، Spring Boot ، JSON

- الواجهة الأمامية: Bootstrap و JavaScript و React و HTML5 و CSS و JQuery

- منصات الهاتف المحمول: React Native و Android و iOS

- خدمات الويب: SOAP ، REST

- لغة البرمجة: JSON ، Core JAVA

- قاعدة البيانات: MongoDB ، PostgreSQL

هيكل الفريق المطلوب لتطوير تطبيق الهاتف المحمول لإقراض القروض

ينبع نجاح أي مشروع من جهود الفريق الذي بذل في تطويره. يحتاج مالك التطبيق إلى توظيف أفضل فريق من إحدى وكالات تطوير التطبيقات أو المطورين المستقلين. أفضل طريقة هي فحص خبرة المطورين الذين تريد توظيفهم. ألق نظرة على الفريق الذي تحتاجه لتطوير تطبيق إقراض القروض:

- مدير المشروع

- مطور الواجهة الأمامية

- المطور الخلفي

- مطور iOS

- الروبوت المطور

- محلل متطلبات

- مصممي UI / UX

- أخصائي ضمان الجودة

ما هي تكلفة تطوير تطبيق جوال لإقراض القروض؟

هناك العديد من العوامل التي تؤثر على تسعير طلب إقراض القرض. على الرغم من أن فريق تطوير تطبيقات الأجهزة المحمولة الذي تم تعيينه لبناء التطبيق يلعب دورًا مهمًا في تحديد سعر التطبيق ، إلا أن هناك عدة عوامل مثل:

- تعقيد التطبيق

- عدد الميزات المدمجة فيه

- تصميم التطبيق

- موقع جغرافي

- الوقت المستغرق لتطوير التطبيق

قد يختلف سعر التطبيق من منطقة إلى أخرى. ألق نظرة على التكلفة المقدرة في تطوير منطقة التطبيق من حيث الحكمة:

- أمريكا الشمالية: 50 دولارًا أمريكيًا - 250 دولارًا أمريكيًا للساعة

- أمريكا الجنوبية: 20 دولارًا أمريكيًا - 75 دولارًا أمريكيًا للساعة

- أوروبا الغربية: 50 دولارًا أمريكيًا - 200 دولار أمريكي للساعة

- أوروبا الشرقية: 20 دولارًا أمريكيًا - 100 دولار أمريكي للساعة

- أستراليا: 40 دولارًا أمريكيًا - 170 دولارًا أمريكيًا للساعة

- آسيا: 10 دولارات أمريكية - 50 دولارًا أمريكيًا للساعة

خاتمة

تعمل تطبيقات إقراض الأموال بشكل جيد حقًا هذه الأيام ومع ندرة هذه التطبيقات ، هناك فرص للشركات الناشئة لاستثمار أموالها فيها. بالنسبة لأولئك الذين يخططون لتطوير أحد هذه التطبيقات لأنفسهم ، قد تكون لديك فرصة للتغلب على البقية والفوز بالمنافسة حيث يتنقل الأشخاص ببطء من القروض المصرفية إلى القروض التي يمكن الوصول إليها بسهولة عبر هذه التطبيقات. كل ما عليك فعله هو تعيين الفريق المثالي لتطوير التطبيق ، والذي سيستمع إلى فكرتك ويضعها في تصورها ، وتنفيذ أحدث التقنيات والميزات.