Costo di sviluppo di app per dispositivi mobili di prestito e caratteristiche principali

Pubblicato: 2023-02-28Il mondo tecnico ci ha reso dipendenti dalle applicazioni mobili al punto che ordiniamo tutto online, anche i servizi on-demand. Queste app non solo ci hanno semplificato la vita, ma ci hanno aiutato a sistemare i nostri modi di fare le cose. Le cose sono più organizzate e le transazioni sono più tempestive.

Proprio come la maggior parte delle altre app che ci hanno facilitato molte cose, anche le app di prestito sono venute in soccorso di coloro che cercano l'approvazione del prestito.

Hai mai affrontato il fastidio di fare lunghe code per l'approvazione del prestito e diversi giorni di andare in banca per lo stesso? Sapete quanto dura la procedura per ottenere l'approvazione faccia a faccia di un prestito? Bene, diverse aziende sono venute in soccorso e hanno sviluppato applicazioni mobili che eliminano la necessità di andare in banca per prendere in prestito denaro. Lo stesso si può fare attraverso queste app, che hanno la possibilità di verificare lo stato creditizio del mutuatario e verificare la sua idoneità a un prestito.

Sommario

Che cos'è un'app mobile per il prestito di prestiti?

Un'app mobile per il prestito di prestiti ti consente di prendere in prestito denaro da qualsiasi banca nel tuo paese a un tasso di interesse che è stato stabilito da loro. Queste app ti consentono di confrontare i tassi di interesse e vedere quale ti si addice meglio e può essere contattato quello che può prestarti denaro per un periodo specifico.

Questa app funziona come una carta di credito che consente agli utenti di ottenere un prestito istantaneo. Tutto ciò che un utente deve fare è installare una di queste app e registrarsi su di essa. Quindi devono verificare la loro idoneità e aggiungere i loro dettagli personali e bancari. Queste applicazioni sono diventate tra le più affidabili in quanto le persone possono verificare la loro credibilità e il loro punteggio di credito con l'app e vedere l'importo del prestito per cui hanno diritto. Riduce il tempo impiegato per andare in banca, fare la fila e parlare con il funzionario della banca allo sportello.

Perché le persone prendono prestiti? Potrebbero esserci requisiti diversi di persone diverse, i più comuni sono i seguenti:

- Per l'acquisto di veicoli nuovi.

- Per aver saldato le loro bollette.

- Per servizi di emergenza come fatture ospedaliere, ecc.

- Per pagare le tasse universitarie, che altrimenti potrebbero costare una bomba.

- Per il consolidamento del debito.

- Per i broker di investimento.

- Per acquistare capitale di rischio.

- Per il finanziamento delle organizzazioni start-up.

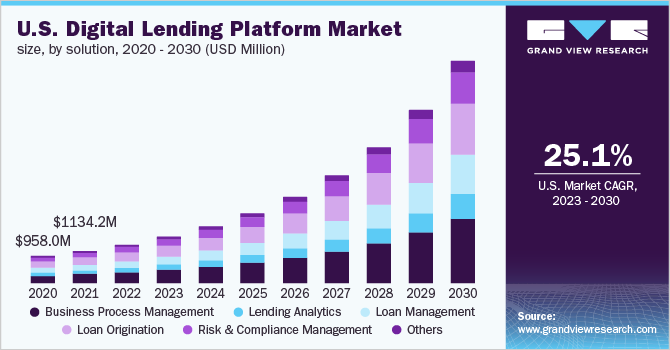

Statistiche del mercato dei prestiti di prestito

- Nel 2022 , il mercato globale delle piattaforme di prestito digitale è stato valutato a 7,04 miliardi di dollari.

- Entro il 2030 , si stima che il mercato globale dei prestiti FinTech raggiungerà i 4.957,16 miliardi di dollari , con un tasso di crescita annuale composto previsto ( CAGR ) del 27,4% tra il 2021 e il 2030 .

- Nel 2021 , il mercato dei prestiti ipotecari è stato valutato a $ 11.487,23 miliardi, come riportato. Si prevede che il mercato registrerà un tasso di crescita annuale composto ( CAGR ) del 9,5% tra il 2022 e il 2031 e raggiungerà un valore di 27.509,24 miliardi di dollari entro il 2031 .

- Nel 2021 , il mercato globale dei prestiti P2P è stato valutato a 82.300 milioni di dollari . Si prevede che crescerà a un tasso di crescita annuo composto ( CAGR ) del 29,1% , raggiungendo 804.200 milioni di dollari entro il 2030 .

Tipi di applicazioni mobili di prestito di prestito

Tutte le app di prestito saranno diverse per quanto riguarda i tipi di prestiti che offrono ai loro mutuatari. Le esigenze di ogni persona sono diverse, così come la capacità di prestito di ciascuna app. Quindi, come si può pianificare di prestare i propri soldi? È semplice; ogni app esamina la situazione finanziaria di qualsiasi mutuatario prima di prestargli denaro.

Ebbene, a seconda del tipo di prestito, esistono cinque tipi di app per il prestito di denaro da prendere in considerazione durante lo sviluppo di soluzioni digitali.

1. App prestiti con anticipo sullo stipendio

Conosciute anche come piccole app di prestito o richieste di anticipo in contanti, queste app di prestito urgenti consentono ai mutuatari di prelevare una piccola somma dal loro prossimo stipendio prima di riceverlo. Inoltre, alcune app di prestiti in contanti a breve termine aiutano i mutuatari con denaro contante in caso di emergenza.

2. App Prestiti Rapidi

Conosciuta anche come app di denaro istantaneo, tali app forniscono agli utenti contanti anticipati che i mutuatari possono rimborsare il giorno di paga successivo. Molte app di prestito istantaneo non addebitano interessi extra per ricevere un anticipo. Tuttavia, potrebbero richiedere una commissione per la consegna rapida dei fondi, mentre la consegna standard di solito richiede diversi giorni.

3. App per i mutui per la casa

Coloro che vogliono dare una mano alle persone con un mutuo possono sviluppare app per il mutuo per la casa. Se investi nello sviluppo di software fintech di facile utilizzo, puoi vederlo espandersi in tutto il mondo senza soluzione di continuità.

4. App prestiti agli studenti

Rivolgendosi a un pubblico specifico che ha principalmente bisogno di far fronte alle proprie spese educative, vengono solitamente scelte le app di prestito studentesco. È un'app di prestito online molto diffusa che di solito è molto richiesta.

5. App prestiti per veicoli

Puoi aiutare il pubblico che ha bisogno di più soldi per acquistare veicoli in movimento. Puoi addebitare loro un importo di interesse e prestare loro un prestito per il veicolo.

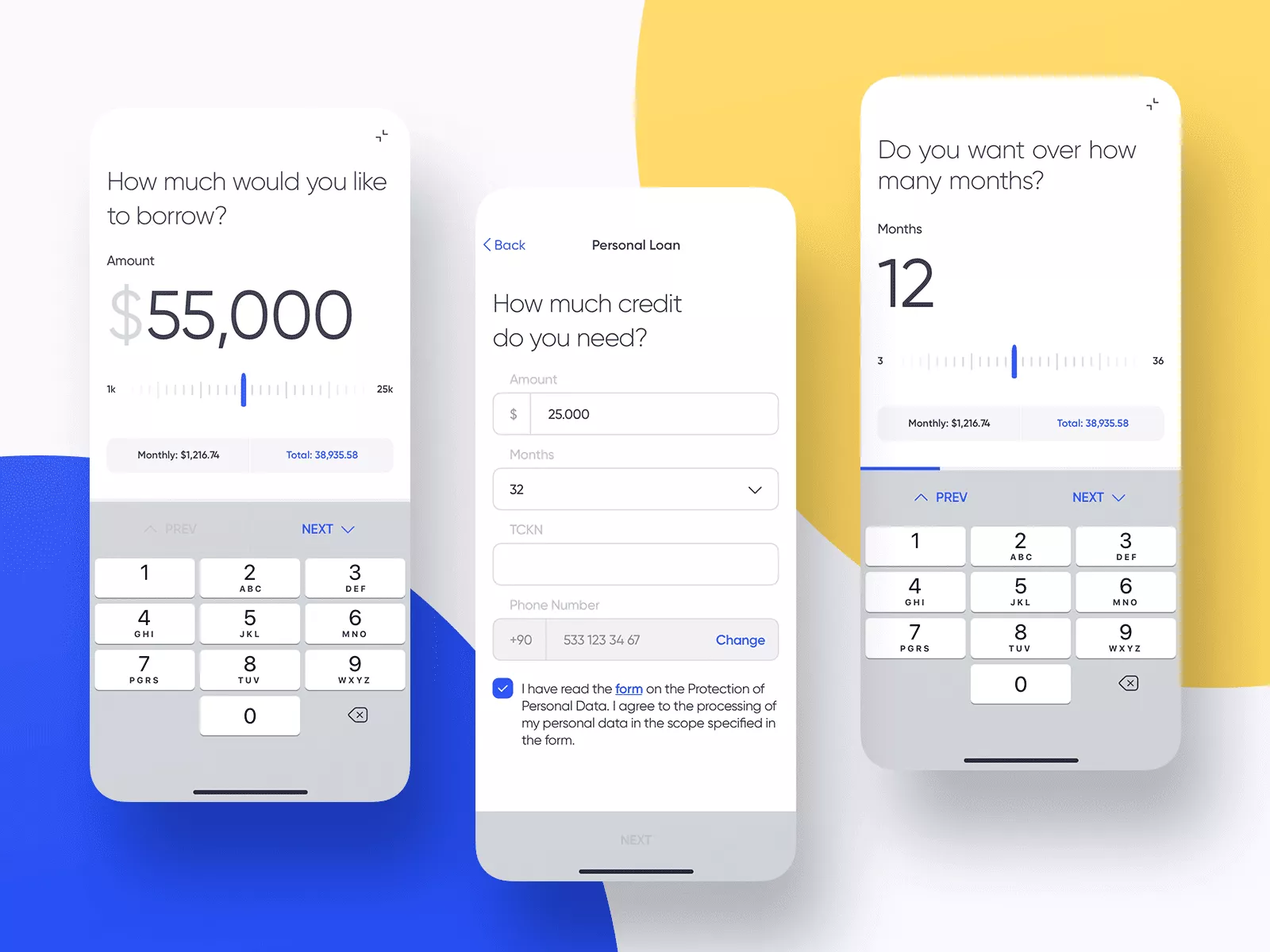

6. App mobile per prestiti personali

Queste app consentono ai mutuatari di richiedere un prestito senza visitare alcuna banca. Inoltre, le persone prendono prestiti personali per consolidare il proprio debito, finanziare un grosso acquisto o pagare una bolletta in sospeso.

7. App di prestito aziendale

Queste app mobili sono utili, soprattutto per le startup e le aziende. Puoi portare sul mercato app di prestito aziendale per aiutare le persone a creare o avviare attività commerciali.

8. App di prestito P2P

Un altro tipo di app Fintech, un'app di prestito peer-to-peer, è stata creata per facilitare il processo di prestito. Può essere soddisfatta collegando il prestatore e il mutuatario senza banche, mediatori e cooperative di credito.

9. App per prestiti bancari

Queste non sono le nuove app di prestito, poiché seguono i metodi di prestito tradizionali. Le banche chiedono una specifica garanzia in cambio di prestiti prestati.

10. App cooperative di credito

In genere tali app offrono tassi di interesse più bassi sui prestiti. Gli individui troveranno tali app più facili da ottenere un prestito rispetto alle banche più grandi.

Ultime tendenze del prestito digitale

1. Nube AI

Pur migliorando quasi tutti i settori, l'IA migliora anche il mondo fintech. Automatizza i processi di prestito per i team di prestito e i clienti, riducendo i lavori manuali.

2. Nuvola

La tendenza essenziale del prestito digitale, il cloud detiene il calibro per aiutare le organizzazioni finanziarie a fornire servizi, archiviare informazioni, gestire documenti ed elaborare dati online senza problemi.

3. Operazioni bancarie aperte

Con un aumento previsto di circa 75,7 miliardi di dollari entro il 2028, la tendenza globale dell'open banking aiuta i consumatori a gestire le loro decisioni finanziarie di routine utilizzando i dettagli sui loro flussi di cassa su vari conti. È il modo sicuro per gestire, spostare e sfruttare al meglio le tue finanze.

4. Neo bancario

Il numero di persone che detengono un conto nella banca Neo raggiungerà i 39,1 milioni entro il 2025, circa 20 milioni in più rispetto a quanto rilevato nel 2021. Le banche Neo sono simili alle banche tradizionali ma non hanno alcuna esistenza fisica come le altre banche.

5. RegTech (tecnologia di regolamentazione)

Un tipo di tecnologia che aiuta a tenere d'occhio la conformità normativa, RegTech affronta i problemi che devono seguire le regole. Successivamente, tale software automatizza procedure noiose, monitora la sicurezza dei dati e avvisa i banchieri e gli utenti in caso di frode.

6. Robo-Advisor

Sulla base di algoritmi di analisi dei dati di intelligenza artificiale, i robo-consulenti propongono le migliori opzioni di investimento per gli investitori, analizzano volumi di dati colossali e si adattano all'ambiente in trasformazione in modo relativamente più rapido rispetto ai consulenti umani.

7. Blockchain

Entro il 2030, il mercato globale della blockchain si espanderà a 1,59 trilioni di dollari, circa 143 volte di più. Questa tecnologia di prestito digitale individua i problemi che interessano il settore finanziario, in particolare l'efficienza e la sicurezza. Documenta ogni transazione in un blocco univoco collegato ai precedenti blocchi di reti.

8. Finanza decentralizzata (DeFi)

Nel 2023, una delle nuove tendenze fintech in crescita, la finanza decentralizzata, è open source che utilizza contratti intelligenti autoeseguiti per tutta la gestione. Facilita l'interazione di più blockchain tra loro, portando l'industria delle criptovalute a un livello superiore a un pubblico più ampio.

9. Contratto intelligente

Uno sviluppo Fintech unico, i contratti intelligenti gestiscono e controllano l'esecuzione degli accordi stipulati tra un acquirente e un venditore. L'accordo richiede una firma virtuale utilizzando chiavi crittografiche, quindi le transazioni virtuali non avranno bisogno di documenti o avvocati.

10. Autenticazione biometrica

Entro il 2027, il mercato biometrico globale crescerà da 42,9 miliardi di dollari nel 2022 a circa 83 miliardi di dollari. Pur ottenendo l'accesso a dettagli finanziari e denaro, circa l'81% dei clienti cerca organizzazioni che offrano una rapida verifica dell'identità o un'esperienza di autenticazione. A testimonianza di ciò, le imprese e le aziende fintech prestano attenzione a tale fattore.

11. Gamificazione

Nel 2016, da 4,91 miliardi di dollari a circa 11,94 miliardi di dollari nel 2022, il mercato della gamification è cresciuto negli ultimi cinque anni. Attraverso la ludicizzazione, le aziende hanno aumentato la fedeltà al marchio, le entrate e altri vantaggi. La sua strategia aiuta le app di online banking a coinvolgere i clienti, vendere i loro giochi e fornire loro un senso di proprietà.

12. Pagamenti vocali

Entro il 2025, l'assistenza vocale raggiungerà circa 8,4 miliardi a livello globale rispetto agli esseri umani. È probabile che l'integrazione degli assistenti vocali con le imprese fintech aumenti l'uso degli assistenti digitali. Con la biometria vocale, i dati dell'utente rimarranno protetti e il proprietario potrà acquistare oggetti, controllare il proprio saldo tramite comandi vocali ed eseguire più lavori contemporaneamente. In effetti, alcune aziende Fintech stanno progettando di consigliare i propri clienti su questioni complesse al posto di manager, chatbot e agenti di contact center.

13. Gateway di pagamento

Oltre il 55% dei clienti statunitensi utilizza carte di credito per i propri acquisti online e il 52% e più sceglie carte di debito. Quindi, per guidare queste transazioni, i marchi fintech dovrebbero scegliere un gateway di pagamento per connettere clienti e rivenditori per consentire transazioni da banca a banca efficienti. Entro il 2025, la valutazione del mercato dei gateway di pagamento raggiungerà i 42,9 miliardi di dollari.

14. BNPL (Acquista ora paga dopo)

Entro il 2026, la tendenza BNPL dovrebbe essere scelta per accordi del valore di 576 miliardi di dollari a livello globale e circa 120 miliardi di dollari nel 2021. I campi relativi ai pagamenti dovrebbero includere BNPL nelle loro attività. Il finanziamento a breve termine consente i prezzi futuri di beni e servizi acquistati ora.

15. Criptovaluta

Questa tendenza fintech è già utilizzata da circa il 45% dei clienti per eseguire trasferimenti finanziari internazionali e oltre il 52% ritiene che sia un'opzione legale. La crescente adozione della criptovaluta da parte delle aziende di tutto il mondo sta aumentando il valore di tali risorse.

Perché le app di prestito sono così richieste?

1. Importi flessibili e tempi di ammortamento

I mutuatari possono trarre vantaggio dalla negoziazione dell'importo preso in prestito e del tempo di rimborso del prestito. Ciò consente ai mutuatari di scegliere l'importo e il tempo di rimborso a loro piacimento.

2. Tassi di interesse più bassi

Per lo più, i tassi di interesse sono relativamente più bassi. È a causa della natura online della piattaforma, degli acconti inferiori e della concorrenza tra le varie app di prestito di denaro.

3. Elaborazione senza problemi

La parte migliore di un'app di prestito online è che le persone possono investire e prendere in prestito denaro in movimento senza passare attraverso un lungo processo. Possono sottoporsi a brevi controlli dei precedenti, convincere i prestatori della loro richiesta di prestito o firmare documenti. In alternativa, un mutuatario può facilmente richiedere un prestito da un investitore, eseguire i relativi controlli dei precedenti e ottenere denaro direttamente sul proprio conto.

4. Facilmente accessibile

I mutuatari non hanno bisogno di visitare le banche come i tradizionali processi di prestito di denaro e possono fare tutto mentre si rilassano sul divano di casa. Allo stesso modo, gli investitori possono anche seguire un processo di investimento senza soluzione di continuità online.

5. Massima sicurezza

Un'app di prestito di denaro facile utilizza una rete crittografata e sicura per trasmettere i dettagli completi del cliente e le transazioni finanziarie. Gli utenti devono impostare password complesse per i propri account dell'applicazione.

6. Riservatezza

Solo alcune richieste di prestito vengono presentate per un veicolo o una casa, in quanto individui specifici necessitano di prestiti per motivi personali (non possono aprirsi). Le app in prestito per iOS e Android possono fornire segretezza e privacy eccezionali in questo caso.

7. Varie alternative di prestito

Una vera app di prestito offre agli utenti una vasta gamma di servizi di prestito, dai prestiti con anticipo sullo stipendio e dai prestiti anticipati ai prestiti per veicoli. La necessità di un prestito varia da persona a persona e un'app per il prestito di denaro soddisfa in modo efficiente ogni esigenza.

8. Registri migliorati

Le app di prestito prestiti creano transazioni automatizzate facilmente accessibili. Diventa facile per gli utenti effettuare pagamenti tempestivi con una migliore gestione dei record, portando a avvisi e notifiche tempestivi migliorati che vengono inviati agli utenti.

Come funzionano le app mobili per il prestito di prestiti?

1. Gli utenti, i mutuatari e gli istituti di credito dell'app di prestito prestiti devono scaricare e registrarsi per utilizzare il software di prestito prestiti.

2. Devono inserire le loro informazioni personali per la verifica del loro profilo e aggiungere i loro precedenti conti bancari.

3. Allo stesso modo, i finanziatori aggiungeranno i dettagli del proprio conto bancario per condurre transazioni finanziarie.

4. I mutuatari possono scegliere tra le opzioni di prestito che desiderano che il loro prestatore offra. Per questo, devono presentare una richiesta di prestito al prestatore di denaro con un motivo per chiedere il prestito.

5. Se il creditore trova la giustificazione apt, lo approverà o rifiuterà.

6. Entrambe le parti completano quindi il processo di sezionamento del prestito online o anche nella persona accettando ogni termine e condizione.

7. I fondi passeranno dal conto del prestatore a quello del mutuatario.

Quali sono i vantaggi di un'app mobile per il prestito di prestiti?

Un'app di prestito ha indubbiamente rimosso diversi ostacoli dal modo in cui i mutuatari. Sono diventati così a loro agio con questo modo conveniente di ottenere denaro comodamente da casa che lo prenderebbero in considerazione ogni volta che desiderano credito dalle banche o dalle organizzazioni di prestito. Queste app non solo avvantaggiano i mutuatari, ma offrono un grande vantaggio anche alle imprese e alle banche. Possono raggiungere i loro obiettivi anche senza dover entrare in contatto con i mutuatari.

Vantaggi derivati dagli istituti di credito

1. Taglia i costi operativi

Gli istituti di credito non sono obbligati ad allestire un ufficio adeguato o ad intrattenere i propri mutuatari, pertanto possono ridurre i costi operativi. Possono operare con un'infrastruttura minima anche nei posti più piccoli.

2. Procedure KYC rapide

Gli istituti di credito non richiedono ai mutuatari di venire di persona ogni giorno con i loro documenti. Queste app consentono ai mutuatari di caricare sull'app tutte le copie di scansione dei loro documenti originali che possono essere scaricate dagli istituti di credito.

3. Più clienti

Queste app consentono agli istituti di credito e alle aziende di servire più di un singolo cliente alla volta. Non si è obbligati a un solo mutuatario quando si può entrare in contatto con più di loro contemporaneamente.

4. Massima portata

Una banca potrebbe non essere alla portata delle persone nelle zone rurali. Le app di prestito snello aiutano a colmare il divario tra il prestatore e il mutuatario e consentono loro di concludere un accordo anche da due estremità opposte del mondo. Pertanto, si può giustamente affermare che queste app sono scalabili e possono aiutare le persone a entrare in contatto da qualsiasi luogo.

5. Intelligenza artificiale

L'intelligenza artificiale aiuta a migliorare i prodotti di prestito: poiché ogni transazione viene registrata e tutto viene gestito sull'app con l'ausilio di tecnologie mobili, può aiutare a migliorare l'efficienza degli istituti di credito.

6. Navigazione facile

Gli istituti di credito possono esaminare tutte le domande contemporaneamente e conoscere quante persone hanno richiesto un prestito con loro.

Vantaggi di queste app per i mutuatari

1. Procedura semplice

I mutuatari devono semplicemente compilare il modulo di richiesta di prestito per ottenere un prestito e inviarlo con l'app. Gli istituti di credito lo esamineranno e lo approveranno all'istante.

2. Processo discreto

I mutuatari possono navigare in Internet o nell'app store e installare l'app di loro scelta. Le valutazioni delle app e le recensioni degli utenti li aiuteranno a prendere una decisione migliore.

3. Gestione delle applicazioni

I mutuatari possono tenere traccia della loro domanda e ottenere l'approvazione online. Questo li salva tutti i viaggi alle banche.

4. Sicurezza

Tutte le transazioni effettuate tramite questa piattaforma sono protette e tutti i dettagli crittografati con l'app. Gli utenti possono creare una password complessa per il proprio account e tenerla al sicuro senza condividerla con nessuno.

5. Opzioni di prestito

Dal momento che è tutto online e visibile su un'unica schermata, i mutuatari possono dare un'occhiata al tipo di opzioni di prestito a cui hanno diritto e confrontarle per selezionare l'opzione migliore.

6. Storia

Tutte le transazioni effettuate tramite l'app e tutti i pagamenti effettuati dai mutuatari vengono registrati nell'app. Si può accedere al registro ogni volta che è necessario farlo.

7. Messaggi in-app

I mutuatari e i prestatori possono mettersi in contatto tra loro sulla piattaforma e discutere dei prestiti online. Ciò aiuterà i mutuatari a prendere decisioni migliori sul prestito.

8. Meno scartoffie

Queste app richiedono scartoffie scarse o nulle, poiché tutti i documenti vengono inviati online. Gli utenti sono tenuti a caricare copie scansionate di tutti i loro documenti necessari durante il periodo di registrazione, il che rende anche facile per gli istituti di credito concedere prestiti.

9. Responsabilità

Tutti i prestatori che hanno le loro app sono riconosciuti e guadagnano la fiducia dei mutuatari. Se sei scettico riguardo al prendere in prestito denaro da un'azienda esterna, puoi sempre leggere le recensioni e controllare le valutazioni di queste app prima di prendere in prestito denaro da loro.

Le migliori app mobili per prestiti in tutto il mondo

1. PaySense

Se stai cercando un'app che ti fornisca un prestito in poche ore, allora questa fa al caso tuo. Questa è una piattaforma che fornisce prestiti personali a breve termine a professionisti che sono stipendiati e svolgono un lavoro per vivere. Il prestito viene loro concesso entro cinque ore dall'applicazione. Dai un'occhiata ai passaggi da seguire nell'app:

- Installazione dell'app sul tuo dispositivo

- Un prestito istantaneo può essere approvato in meno di un minuto

- Il mutuatario deve quindi selezionare l'opzione EMI che desidera perseguire

- Invia tutti i documenti KYC

- Convalida la tua domanda firmandola elettronicamente

- Il denaro si rifletterà nel tuo account entro 5 ore

2. CONTANTI

Un'altra app che eroga prestiti veloci a giovani professionisti stipendiati, questa app è proprio come PaySense quando si tratta di offrire prestiti. Anche questo offre prestiti personali a breve termine. Uno sguardo ai passaggi da seguire:

- Iscriviti con l'aiuto di uno qualsiasi dei tuoi profili di social media, inclusi Gmail o Facebook.

- Carica i tuoi documenti di base sull'app.

- Ottieni la tua idoneità per l'app entro due ore dall'applicazione.

- Accedi al tuo account e seleziona l'importo del prestito.

- L'importo si rifletterà nel tuo conto bancario in pochi minuti.

3. DenaroTap

Offrendo contanti su richiesta, questo è il primo nel suo genere che offre credito a lavoratori autonomi insieme a professionisti stipendiati. L'età minima richiesta per un mutuatario è di 23 anni e dovrebbe guadagnare un minimo di 20 k al mese. Dai un'occhiata alla procedura che devono essere seguiti dai mutuatari:

- Scarica e installa l'app sul tuo telefono.

- Registrati con l'app e crea il tuo account personale.

- Completa la documentazione KYC.

- È quindi possibile iniziare a utilizzare l'app con un solo tocco sullo schermo del dispositivo. Può essere utilizzato sia come contanti che come carta.

- È possibile convertire l'importo del prestito in EMI flessibili.

- Verrà accreditato sul tuo conto bancario pochi minuti dopo l'applicazione.

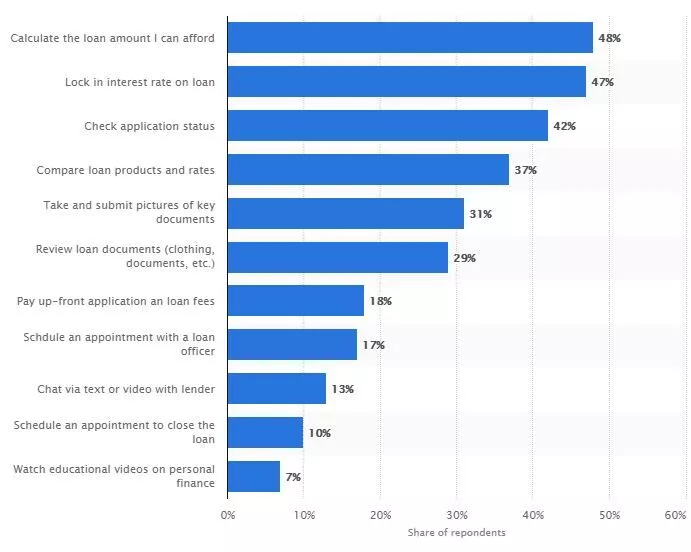

Funzionalità che gli utenti desiderano in un'app di prestito prestiti secondo un sondaggio

Funzionalità di base nell'app di prestito di denaro

Funzionalità del pannello utente

- Registrazione/Accesso con ID social o e-mail

- Richiedi prestiti

- Imposta il periodo di rimborso

- EMI, Calcolo degli interessi

- Calendario dei pagamenti e fatturazione

- Visualizza le EMI pagate/non pagate

- Prelevare denaro

- Collega i conti bancari

- Trasferisci denaro su un conto bancario

- Sconti e offerte sull'utilizzo delle carte di credito

- Punti premio

- Prestiti di varietà

- Chat online e supporto telefonico

- Notifica

Funzionalità del pannello di amministrazione

- Accedi tramite ID e-mail

- Autenticazione a 2 fattori

- Gestisci i premi

- Gestisci sconti e offerte

- Gestisci l'approvazione del profilo

- Gestisci l'approvazione KYC del cliente

- Gestire i limiti di credito e le richieste dei clienti

- Gestisci utenti

- Integrazione CMS

- Gestisci la gestione dei partner bancari

- Gestisci profilo

- Gestione del prestito

Funzionalità avanzate da includere nell'app di prestito prestiti

1. Notifiche push

Per ottenere le ultime attività sull'app e la quantità rimanente dei tuoi EMI, questa funzione funziona meglio. Inoltre, aiuta gli utenti a ottenere informazioni sulle ultime offerte e sconti gestiti dall'applicazione di prestito.

2. Supporto in linea

Queste app hanno un team di supporto online prontamente disponibile per parlare con gli utenti ed estrarre informazioni sui loro prestiti. Possono immediatamente comunicare agli utenti le loro ultime transazioni e l'importo del prestito rimanente.

3. Gestione dei partner bancari

Questa funzione consente all'app di funzionare insieme alle banche che hanno collaborato.

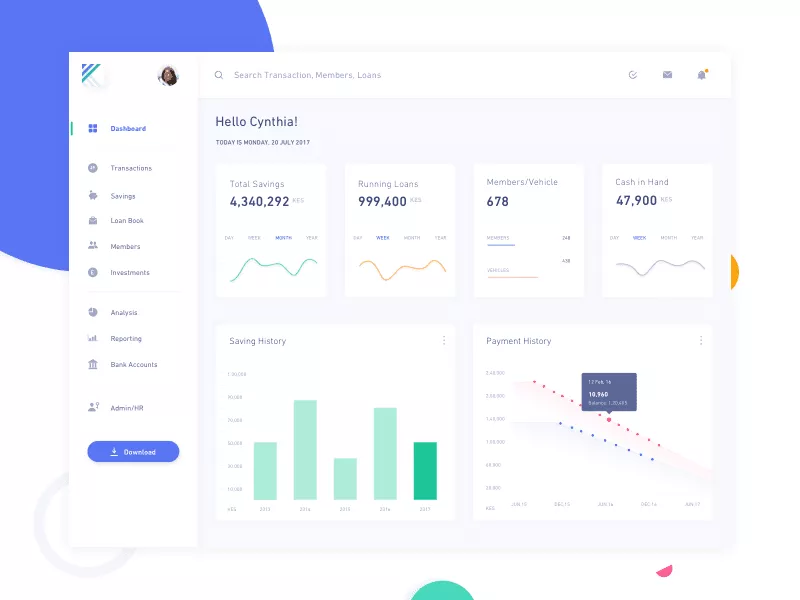

4. Pannello di amministrazione

La dashboard consente all'amministratore di dare un'occhiata all'analisi in tempo reale dell'app. Si possono vedere chiaramente tutte le attività che si svolgono sull'app e le transazioni che avvengono tra prestatori e mutuatari o banche e mutuatari. Include anche informazioni importanti come l'importo totale del denaro prestato, il denaro totale guadagnato attraverso gli interessi, gli utenti totali su un'app, ecc.

5. Archiviazione cloud integrata

La privacy ei dati degli utenti sono della massima importanza ed è responsabilità dei proprietari dell'applicazione mantenerli sicuri e riservati. Questo può essere fatto solo integrando il cloud storage sull'app.

6. chatbot

Questo è un sistema di supporto integrato, che gli utenti possono chiamare in qualsiasi momento e ottenere risposte alle loro domande. Questo potrebbe sembrare simile al supporto umano, tuttavia, i chatbot sono tutti gestiti da macchine e le macchine vengono utilizzate per rispondere a tutte le domande e domande degli utenti.

7. Calcolatore di prestito

Ora gli utenti non dovranno estrarre una calcolatrice per calcolare l'importo degli interessi che dovrebbero pagare sull'importo del prestito per un determinato periodo di tempo. Infatti anche questo lavoro viene gestito dall'app che mostra tutte le opzioni di prestiti disponibili per un utente.

8. Analisi

I rapporti in tempo reale aiutano i proprietari dell'app a conoscere le prestazioni della loro app. Queste informazioni possono aiutarli ad aggiungere o rimuovere determinate funzionalità a seconda dei requisiti degli utenti dell'app.

9. Supporta più lingue e valute

Questa opzione consente agli utenti di connettersi con il supporto dell'app o di leggere le opzioni sull'app nella lingua di loro scelta. Inoltre, se si desidera richiedere un prestito in un altro paese, è possibile optare per l'opzione e scegliere la valuta tra le opzioni disponibili in questa funzione.

10. Integrazione CMS

Con l'integrazione di questa funzione, i proprietari dell'app possono gestire il contenuto dell'applicazione di prestito di denaro digitale.

Cose da considerare durante lo sviluppo di un'app di prestito

Mentre ci sono molte cose che dovrebbero essere curate durante lo sviluppo di una domanda di prestito, è necessario prestare la massima attenzione per tutto il tempo. Devi creare un team che supporti pienamente l'app e dedichi il proprio tempo al funzionamento dell'app. C'è anche un requisito per diversi team per creare un'app, come ad esempio:

- Consulente finanziario che si occupa del governo e dei termini e delle condizioni normative di un paese.

- Consulente legale per consigliarti sulle questioni finanziarie dell'app.

- Società di pubbliche relazioni per aiutarti a promuovere la tua app attraverso varie piattaforme e aiutarla a ottenere il riconoscimento tra gli utenti.

- Partner bancario per prestare l'importo del prestito ai tuoi utenti.

- Società di marketing per raggiungere il successo tra i tuoi utenti target.

Stack tecnologico necessario per lo sviluppo di un'app mobile per il prestito di prestiti

- Framework: Java 8+, Lagom, Play, Akka, Spring, Slick, Spring Boot, JSON

- Front-end: Bootstrap, JavaScript, React, HTML5, CSS, JQuery

- Piattaforme mobili: React Native, Android, iOS

- Servizi Web: SOAP, REST

- Linguaggio di programmazione: JSON, Core JAVA

- Database: MongoDB, PostgreSQL

Struttura del team richiesta per lo sviluppo di un'app mobile per il prestito di prestiti

Il successo di qualsiasi progetto deriva dagli sforzi del team che ha contribuito al suo sviluppo. Il proprietario di un'app deve assumere il miglior team da una delle agenzie di sviluppo di app o da sviluppatori freelance. Il modo migliore è esaminare l'esperienza degli sviluppatori che desideri assumere. Dai un'occhiata al team di cui hai bisogno per sviluppare un'app di prestito:

- Responsabile del progetto

- Sviluppatore Front End

- Sviluppatore back-end

- Sviluppatore iOS

- Sviluppatore Android

- Analista dei requisiti

- Progettisti UI/UX

- Specialista controllo qualità

Quanto costa sviluppare un'app mobile per il prestito di prestiti?

Esistono diversi fattori che influenzano il prezzo di una domanda di prestito. Sebbene il team di sviluppo dell'app mobile assunto per creare l'app svolga un ruolo significativo nel decidere il prezzo di un'app, ci sono diversi fattori come:

- La complessità dell'app

- Numero di funzionalità integrate in esso

- Progettazione dell'applicazione

- Posizione geografica

- Tempo impiegato per sviluppare l'app

Il prezzo dell'app potrebbe variare da regione a regione. Dai un'occhiata al costo stimato per lo sviluppo di un'app per quanto riguarda la regione:

- Nord America: USD 50 – USD 250/ora

- Sud America: USD 20 – USD 75/ora

- Europa occidentale: USD 50 – USD 200/ora

- Europa orientale: USD 20 – USD 100/ora

- Australia: USD 40 – USD 170/ora

- Asia: USD 10 – USD 50/ora

Conclusione

Le app di prestito di denaro stanno andando molto bene in questi giorni e con una carenza di queste app, ci sono possibilità per le startup di investire i loro soldi in esso. Per coloro che stanno pianificando di sviluppare una di queste app per se stessi, potresti semplicemente avere la possibilità di eclissare il resto e vincere la concorrenza mentre le persone stanno lentamente navigando dai prestiti bancari a prestiti facilmente accessibili tramite queste app. Tutto quello che devi fare è assumere il team perfetto per lo sviluppo dell'app, che ascolterà la tua idea e la concettualizzerà, implementando la tecnologia e le funzionalità più recenti.