เคล็ดลับการประหยัดภาษีสำหรับผู้ค้าและนักลงทุนในหุ้นและกองทุนรวม

เผยแพร่แล้ว: 2021-12-22ประหยัดภาษีคือคำที่ใครๆ ก็ชอบ – ไม่รวมรัฐบาล! เหตุผลนี้ตรงไปตรงมา รัฐบาลเรียกเก็บภาษีจากทุกสิ่งที่เป็นไปได้

ในปี 2018 อินเดียกลายเป็นประเทศเดียวในโลกที่ต้องเก็บภาษีทั้งกำไรจากการลงทุนระยะยาวและกำไรจากการลงทุนระยะสั้น หากคุณสับสนกับคำใหญ่ๆ ให้อ่านบทความนี้ต่ออีกสองสามนาทีเพื่อหาคำตอบ

เมื่อสองสามปีก่อน ภาษีส่วนใหญ่จากกองทุนรวม เงินปันผล และกำไรจากการลงทุนระยะยาวได้รับการยกเว้น ซึ่งทำให้คนที่ได้รับเงินเดือนและประกอบอาชีพอิสระส่วนใหญ่ลงทุนในตลาดหุ้น แต่ตอนนี้ สิ่งต่างๆ ได้เปลี่ยนไปแล้ว และรัฐบาลก็ค่อนข้างก้าวร้าวต่อนักลงทุนและผู้ค้า

อย่างไรก็ตาม ด้วยความรู้เกี่ยวกับการจัดเก็บภาษีและการวางแผนภาษี คุณสามารถประหยัดภาษีได้มากกว่า 150,000 รูปีอินเดียทุกปี บทความนี้จะแนะนำเคล็ดลับการประหยัดภาษีที่ชาญฉลาดสำหรับผู้ค้าและนักลงทุน

สิ่งแรก สิ่งแรก: ความเข้าใจพื้นฐานของข้อกำหนดและกฎภาษี

ก่อนที่ฉันจะอธิบายให้คุณทราบโดยตรงถึงวิธีการเก็บภาษีหรือแนวคิดในการประหยัดภาษี ต่อไปนี้เป็นข้อกำหนดและกฎภาษีบางประการที่คุณต้องทำความเข้าใจเกี่ยวกับการซื้อขายและการเก็บภาษีของกองทุนรวม

หมายเหตุ: กฎและข้อกำหนดทั้งหมดมีความเกี่ยวข้องอย่างชัดเจนกับการซื้อขายหุ้นและกองทุนรวม ไม่สามารถใช้กับการขายทรัพย์สินทุนอื่น ๆ เช่นบ้านหรือที่ดิน

กำไรจากเงินทุน: กำไรใด ๆ ที่ได้รับจากการขายหุ้น หนี้ ตราสารทุน กองทุนรวม พันธบัตร สินทรัพย์ทุน ฯลฯ จะได้รับจากทุน

- การเพิ่มทุน = การดำเนินการขาย – ราคาซื้อ – ค่าใช้จ่าย

- การ เก็บภาษี: อัตราคงที่ 10.4% (รวม Cess) หรือ 15.6% (รวม Cess) คิดจากกำไรจากการขายขึ้นอยู่กับเวลาถือ

กำไรจากการลงทุนระยะยาว (LTCG): เมื่อใดก็ตามที่คุณขายหุ้น/ หุ้น/ หุ้น หรือกองทุนรวมหุ้นหลังจากถือครองเกิน 12 เดือน กำไร/ขาดทุนที่ได้รับจากการลงทุนจะเรียกว่า กำไร/ขาดทุนจากเงินทุนระยะยาว

- การ เสียภาษี: กำไรสูงถึง 1 แสนได้รับการยกเว้น ส่วนที่เหลือต้องเสียภาษี 10.4% (รวม Cess)

การเพิ่มทุนระยะสั้น: เมื่อใดก็ตามที่คุณขายหุ้น/ หุ้นทุน / หุ้นหรือกองทุนรวมหลังจากถือครองไว้น้อยกว่า 12 เดือน กำไร/ขาดทุนที่ได้รับจากหุ้นดังกล่าวจะเรียกว่า กำไร/ขาดทุนจากเงินทุนระยะสั้น

- การเสียภาษี: ตรง 15.6% (รวม Cess)

กองทุนรวมตราสารทุน: กองทุน รวมที่มีการจัดสรรส่วนของผู้ถือหุ้นมากกว่า 65%

- การเสียภาษี:

- LTCG: หากคุณถือกองทุนรวมมานานกว่าหนึ่งปี กำไรจะได้รับการยกเว้นสูงถึง 1 แสนบาท และส่วนที่เหลือจะถูกหักภาษีที่ 10%

- STCG: หากคุณถือกองทุนรวมน้อยกว่าหนึ่งปี กำไรจะถูกหักภาษีที่ 15%

กองทุนรวมตราสารหนี้: กองทุนรวมที่มีการจัดสรรหุ้นน้อยกว่า 65%

- การเสียภาษี:

- LTCG: หากคุณถือตราสารหนี้กองทุนรวมมานานกว่าสามปี กำไรจะได้รับการยกเว้นภาษีสูงถึง 1 แสนและส่วนที่เหลือจะถูกเก็บภาษีที่ 20.8% พร้อมการจัดทำดัชนี

หมายเหตุ: กำไรจากกองทุนรวมตราสารหนี้ถือเป็น LTCG เฉพาะเมื่อมีระยะเวลาถือครองอย่างน้อย 36 เดือนเท่านั้น (ในขณะที่ธุรกรรมอื่นๆ ทั้งหมด จะพิจารณาระยะยาวเมื่อถือครองกองทุนรวมตราสารหนี้เป็นเวลาอย่างน้อย 12 เดือนเป็นเวลา 36 เดือน ดังนั้น คุณต้องรอนานขึ้นเพื่อชำระภาษีในอัตราที่ต่ำกว่า)

- STCG: หากคุณถือตราสารหนี้กองทุนรวมน้อยกว่าสามปี กำไรจะต้องเสียภาษีในอัตราพื้นมาตรฐาน

การอ่านที่แนะนำ: ตัวบ่งชี้การซื้อขายระหว่างวันที่แม่นยำที่สุดสำหรับการซื้อขายตัวเลือก

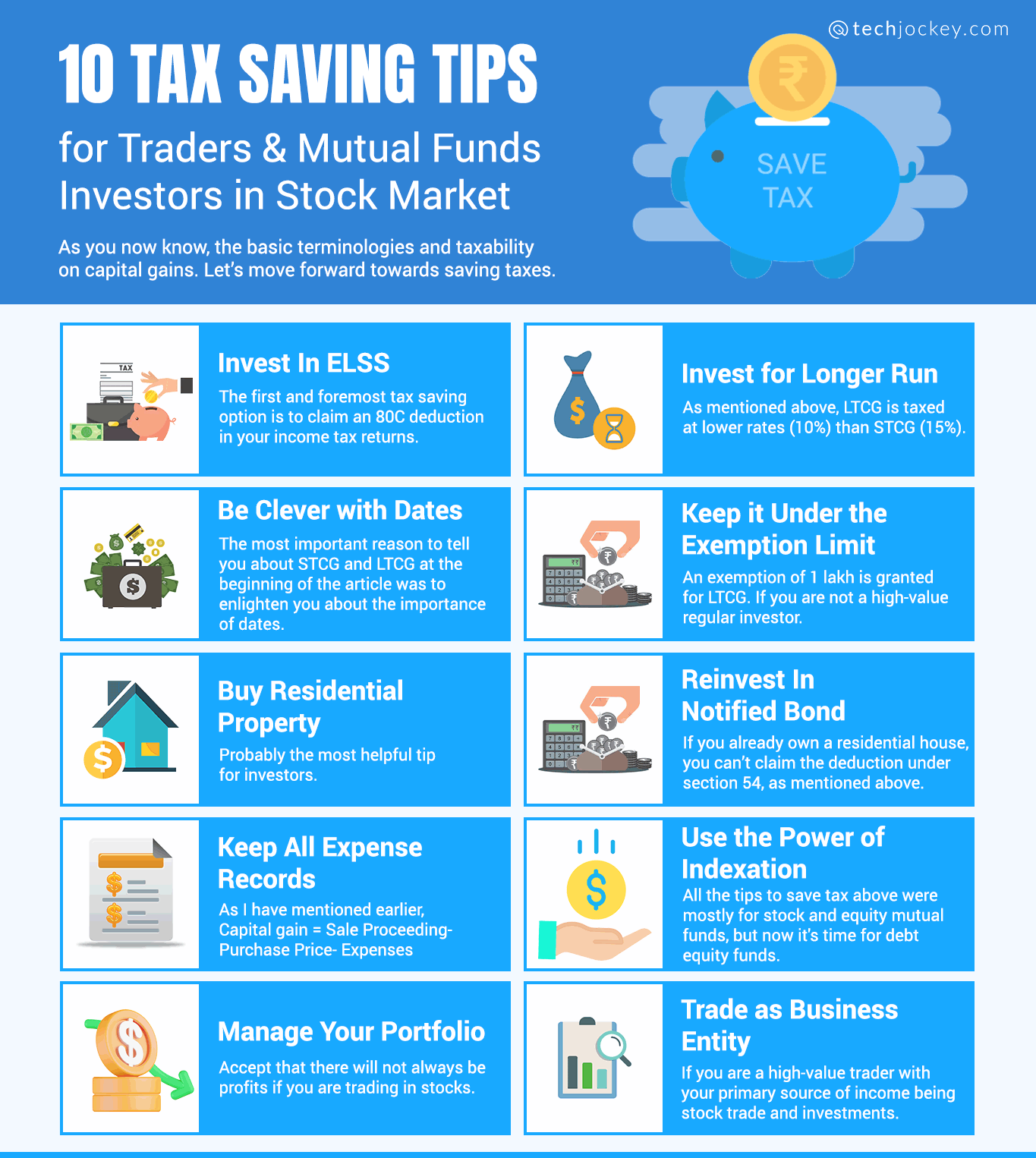

10 เคล็ดลับในการประหยัดภาษีสำหรับผู้ซื้อขายและนักลงทุนกองทุนรวมในตลาดหุ้น

- ลงทุนใน ELSS

- ลงทุนเพื่อการทำงานที่ยาวนานขึ้น

- ฉลาดกับวันที่

- เก็บไว้ภายใต้ขีดจำกัดการยกเว้น

- ซื้อที่อยู่อาศัย

- ลงทุนใหม่ในพันธบัตรที่ได้รับแจ้ง

- เก็บบันทึกค่าใช้จ่ายทั้งหมด

- ใช้พลังของการสร้างดัชนี

- จัดการผลงานของคุณ

- การค้าเป็นนิติบุคคล

อย่างที่คุณทราบ คำศัพท์พื้นฐานและการเก็บภาษีจากกำไรจากการขายหลักทรัพย์ ก้าวต่อไปในการประหยัดภาษี

ในฐานะนักลงทุน ผลตอบแทนของคุณอาจลดลงจาก 20% เป็น 16% หากคุณไม่ได้วางแผนภาษีอย่างถูกต้อง เคล็ดลับการประหยัดภาษีสำหรับผู้ค้าที่ระบุด้านล่างไม่ได้อิงจากช่องโหว่หรือการใช้ประโยชน์จากการผ่อนคลาย

เคล็ดลับในการประหยัดภาษีของผู้ค้าเหล่านี้คือวิธีการประหยัดภาษีที่ถูกต้องตามกฎหมาย 100 เปอร์เซ็นต์ รัฐบาลอินเดียมีทางเลือกสองสามทางในการประหยัดภาษีเพื่อเพิ่มการลงทุนและส่งเสริมการออม

ลงทุนใน ELSS

เคล็ดลับสำหรับผู้ค้ารายแรกและสำคัญที่สุดสำหรับตัวเลือกการประหยัดภาษีคือการขอหัก 80C ในการคืนภาษีเงินได้ของคุณ ELSS เป็นกองทุนรวมตราสารทุนที่สามารถหักเงินได้ หากคุณลงทุน 1,50,000 ทุกปีใน ELSS คุณสามารถประหยัดเงินได้ 46,800 (สมมติว่ารายได้ต่อปีของคุณมากกว่า 10 แสน)

ส่วนที่ดีที่สุดเกี่ยวกับการออมของ ELSS คือคุณสามารถประหยัดภาษีได้ด้วยการลงทุนนี้ ไม่ว่าคุณจะเป็นเงินเดือน ประกอบอาชีพอิสระ หรือเป็นมืออาชีพ

ลงทุนเพื่อการทำงานที่ยาวนานขึ้น

ดังที่กล่าวไว้ข้างต้น LTCG จะถูกเก็บภาษีในอัตราที่ต่ำกว่า (10%) กว่า STCG (15%) ดังนั้น เมื่อใดก็ตามที่คุณลงทุน พยายามถือเงินลงทุนไว้นานกว่าหนึ่งปีเพื่อประหยัดส่วนเกิน 5% ของกำไร นอกจากนี้ ขีดจำกัดการยกเว้น 1 แสนรายการยังใช้ได้กับ LTCG ซึ่งคุณไม่สามารถใช้ประโยชน์สำหรับ STCG ได้

ฉลาดกับวันที่

เหตุผลที่สำคัญที่สุดที่จะบอกคุณเกี่ยวกับ STCG และ LTCG ในตอนต้นของบทความคือการให้ความกระจ่างแก่คุณเกี่ยวกับความสำคัญของวันที่

บันทึกวันที่ซื้อและวางแผนก่อนขายหุ้นเสมอ คุณสามารถขายหุ้นหรือกองทุนรวมที่ถือครองไว้ได้อีกสองสามวันเพื่อลดอัตราภาษีของ LTCG

ตัวอย่าง

สมมติว่าคุณลงทุนใน IPO เมื่อวันที่ 31 ธันวาคม 2564 และต้องการขายหุ้นหลังจากหนึ่งปี ให้ลองขายหลังจากวันที่ 1 มกราคม 2566 หากคุณขายหุ้นในหรือก่อนครบหนึ่งปี (ซึ่งคนส่วนใหญ่ทำถ้า พวกเขาเห็นราคาพุ่งสูงขึ้น) คุณจะถูกลิดรอนข้อจำกัดการยกเว้น 1 แสน และคุณจะต้องเสียภาษีในอัตราที่สูงภายใต้ STCG กล่าวคือ 15.6%

การอ่านที่แนะนำ: ซอฟต์แวร์การซื้อขายตัวเลือกระดับมืออาชีพที่ดีที่สุดในอินเดีย

เก็บไว้ภายใต้ขีดจำกัดการยกเว้น

ได้รับการยกเว้น 1 แสนสำหรับ LTCG หากคุณไม่ใช่นักลงทุนทั่วไปที่มีมูลค่าสูง คุณสามารถวางแผนหุ้นหรือกองทุนรวมของคุณเพื่อให้กำไรจากการลงทุนไม่เกินขีดจำกัดการยกเว้น

ในการดำเนินการอย่างถูกต้อง คุณต้องเข้าใจปีการเงิน ปีการเงินเริ่มในวันที่ 1 เมษายนของปีและสิ้นสุดในวันที่ 31 มีนาคมของปีถัดไป กำไรใด ๆ ที่ทำขึ้นในช่วงเวลานี้จะเรียกว่า Capital Gain สำหรับปี

หากคุณทำกำไรได้ 1 แสนบาทในปีการเงิน ให้ถือการขายเงินลงทุนอื่นๆ ของคุณไว้สำหรับปีการเงินถัดไป

ซื้อที่อยู่อาศัย*

อาจเป็นหนึ่งในเคล็ดลับการประหยัดภาษีที่มีประโยชน์ที่สุดสำหรับผู้ค้าและนักลงทุน หากแม้หลังจากการหักเงิน การยกเว้น และการวางแผนทั้งหมดแล้ว คุณมี LTCG จำนวนมาก ซื้อบ้านที่อยู่อาศัย และ LTCG จะได้รับการยกเว้นภาษี (มาตรา 54 พระราชบัญญัติการคลัง).

ตัวอย่าง

คุณได้ซื้อหุ้นที่ 20 แสนและขายที่ 51 แสนหลังจากถือมันมานานกว่า 1 ปี (ส่วนของผู้ถือหุ้น) หรือ 3 ปี (กองทุนรวมตราสารหนี้) นี่คือจำนวนเงินที่คุณจะต้องเสียภาษีถ้าคุณไม่ซื้อบ้านที่อยู่อาศัย

กำไรจากการลงทุน = 51 แสน-20 แสน = 31 แสน

กำไรจากทุนที่ต้องเสียภาษีหลังจากการยกเว้น: 31 แสน – 1 แสน (ยกเว้น) = 30 แสน

ความรับผิดทางภาษี = 30 แสน * 10.4% (ภาษี + Cess บน LTCG) = 3 แสน 12,000

ลงทุนขั้นตอนการขายทั้งหมด (51 แสนบาท) ในการซื้อบ้านที่อยู่อาศัยใหม่ภายในหนึ่งปีนับจากวันที่ขายและเก็บภาษีทั้งหมดได้ 3 แสน 12,000

ลงทุนใหม่ในพันธบัตรที่ได้รับแจ้ง*

หากคุณเป็นเจ้าของบ้านที่อยู่อาศัยแล้ว คุณไม่สามารถเรียกร้องการหักเงินตามมาตรา 54 ตามที่กล่าวข้างต้นได้ แม้ว่าคุณสามารถนำกระบวนการขายของการถือครองทุนระยะยาวในพันธบัตรรัฐบาลหรือหลักทรัพย์ที่ได้รับแจ้งกลับมาใหม่ได้

คุณต้องซื้อพันธบัตรหรือหลักทรัพย์ค้ำประกันภายใน 6 เดือนนับจากวันที่ขายสินทรัพย์ทุนเพื่อขอรับการยกเว้น การลงทุนสูงสุดที่อนุญาตคือ 50 แสน (ปีละสองครั้ง)

เก็บบันทึกค่าใช้จ่ายทั้งหมด

ตามที่ผมได้กล่าวไว้ก่อนหน้านี้

การเพิ่มทุน = การดำเนินการขาย – ราคาซื้อ – ค่าใช้จ่าย

นักลงทุนหน้าใหม่ส่วนใหญ่ทำผิดพลาดเช่นเดียวกันกับการไม่บันทึกค่านายหน้า ค่าคอมมิชชั่น และค่าใช้จ่ายอื่นๆ ที่เกิดขึ้นขณะซื้อและขายหุ้น

การเรียกร้องค่าใช้จ่ายที่เกิดขึ้นจะลดกำไรจากการลงทุนซึ่งจะช่วยลดภาษี การเก็บข้อมูลที่ถูกต้องทั้งหมดผ่านแผ่นงาน Excel หรือแอปจัดการพอร์ตโฟลิโอจะช่วยให้คุณประหยัดภาษีได้

ใช้พลังของการสร้างดัชนี

เคล็ดลับทั้งหมดในการประหยัดภาษีข้างต้นส่วนใหญ่ใช้สำหรับกองทุนรวมหุ้นและตราสารทุน แต่ตอนนี้ ถึงเวลาสำหรับกองทุนตราสารหนี้ โดยทั่วไปแล้วกองทุนตราสารหนี้จะถูกเรียกเก็บในอัตราที่สูงกว่ากองทุนรวมตราสารทุน แต่ LTCG ในส่วนของตราสารหนี้จะคำนวณหลังจากการจัดทำดัชนี

ตัวอย่าง

หากคุณซื้อกองทุนรวมตราสารหนี้จำนวน NRV 1000 และขายที่ 1500 หลังจาก 5 ปี

ในกรณีปกติ (หุ้นและกองทุนรวมตราสารทุน):

กำไร = 1500 – 1,000 = 500

ซึ่งไม่ใช่กรณีของ LTCG ของกองทุนตราสารหนี้ คุณสามารถปรับอัตราเงินเฟ้อจากแผนภูมิที่ระบุได้ ตัวอย่างเช่น หากอัตราดัชนีที่สอดคล้องกันคือ 100 ในวันที่ซื้อและ 120 ในวันที่ขาย กำไรจากทุนจะถูกคำนวณเป็น

สำหรับกองทุนตราสารหนี้ระยะยาว:

กำไร =1500- [1000*(120/100)] = 300

การทำดัชนีเป็นหัวข้อที่ซับซ้อนซึ่งคุณควรปล่อยให้ผู้เชี่ยวชาญหรือ ซอฟต์แวร์ภาษีเงินได้ เช่น ClearTax ClearTax จะคำนวณกำไรจากเงินทุนโดยอัตโนมัติหลังจากการจัดทำดัชนีและค่าใช้จ่ายอื่นๆ ที่เกิดขึ้น คำนวณภาษีของคุณและช่วยเรื่องเงินออม

จัดการผลงานของคุณ

ยอมรับว่าจะไม่มีผลกำไรเสมอไปหากคุณซื้อขายหุ้น คนส่วนใหญ่คิดว่าการสูญเสียไม่มีประโยชน์ แต่นาฬิกาที่เสียไปก็ยังถูกต้องวันละสองครั้ง และในกรณีนี้ก็จะสูญเสียเช่นกัน คุณสามารถปิดการขาดทุนด้วยผลกำไรของคุณในปีเดียวกันหรือปีต่อๆ ไป

- การสูญเสียเงินทุนระยะสั้น: STCL สามารถหักล้างกับ STCG หรือ LTCG อื่น ๆ ในปีเดียวกันได้ในอีกแปดปีข้างหน้า

- การสูญเสียเงินทุนระยะยาว: LTCL สามารถหักล้างกับ LTCG ในปีเดียวกันหรือสามารถส่งต่อได้ในอีกแปดปีข้างหน้า

ประเด็นสำคัญของเคล็ดลับสำหรับเทรดเดอร์คือ คุณควรทราบว่ามีการเก็บบันทึกการขาดทุนและผลกำไรที่ถูกต้องแม่นยำ เพื่อชดเชยการขาดทุนด้วยกำไรและลดภาษีกำไรจากการลงทุน

การอ่านที่แนะนำ: ซอฟต์แวร์ภาษีเงินได้ฟรีที่ดีที่สุดสำหรับการคืนภาษี eFiling, IT และ TDS

การค้าเป็นนิติบุคคล

หากคุณเป็นเทรดเดอร์ที่มีมูลค่าสูงโดยมีรายได้หลักมาจากการซื้อขายหุ้นและการลงทุน ขอแนะนำให้คุณย้ายไปยังระดับที่สูงขึ้นและซื้อขายหุ้นในฐานะนิติบุคคลแทนที่จะเป็นเพียงแหล่งที่มาของรายได้

ประโยชน์ที่ดีที่สุดของเคล็ดลับนี้สำหรับผู้ค้าคือรายได้จะถือเป็นรายได้ของธุรกิจมากกว่ากำไรจากเงินทุน ภาษีผลได้จากทุนจะคำนวณโดยตรงจากผลกำไรทั้งหมดที่เกิดจากการขาย ในขณะที่รายได้ของธุรกิจจะคำนวณหลังจากหักค่าใช้จ่ายทั้งหมดแล้วเท่านั้น

คุณสามารถเรียกร้องค่าใช้จ่ายอื่น ๆ ทั้งหมดที่เกิดขึ้นเพื่อให้ได้รายได้นี้ เช่น ค่าเช่า ค่าเสื่อมราคา เงินเดือน ค่าโทรศัพท์ และค่าใช้จ่ายทางอินเทอร์เน็ต

ตัวอย่าง

แม้ว่าจะมีกฎหลายพันข้อที่เกี่ยวข้องกับกฎเหล่านี้ แต่นี่เป็นตัวอย่างง่ายๆ สำหรับความเข้าใจพื้นฐาน

หากคุณนำหุ้น 10 แสนมาขายที่ 15 แสนในหกเดือน ค่าใช้จ่ายที่เกิดขึ้นคือ 20,000 เป็นนายหน้าซื้อขายหลักทรัพย์

กำไรจากทุนเป็นแหล่งรายได้:

กำไร = 10 แสน – 15 แสน – 20,000 = 4 แสน 80,000

ภาษี = 15.6% * 4,80,000 = 74,880

เป็นรายได้ทางธุรกิจ:

กำไร = 4,80,000 – ค่าเช่า – ค่าเสื่อมราคา (คอมพิวเตอร์, เฟอร์นิเจอร์สำนักงาน, สมาร์ทโฟน) – ตั๋วเงิน (อินเทอร์เน็ต, โทรศัพท์) = สมมติ 1,50,000

ภาษี = 31.2% * 1,50,000 = 46,800

ดังนั้น การซื้อขายในฐานะธุรกิจสามารถประหยัดภาษีได้มาก หากคุณเป็นผู้ค้าที่มีปริมาณมาก ผู้ค้าที่มีปริมาณน้อยไม่ควรทำการค้าเป็นธุรกิจเพราะมีความซับซ้อนและต้องปฏิบัติตามข้อกำหนดของรัฐบาลหลายประการ

คุณจะคำนวณภาษีของคุณอย่างแม่นยำด้วย ClearTax ได้อย่างไร?

ซอฟต์แวร์ภาษีเงินได้ ClearTax สามารถช่วยคุณคำนวณภาระภาษีและบันทึกภาษีของคุณได้อย่างถูกต้อง ClearTax ถูกใช้โดยผู้เสียภาษีหลายพันรายและธุรกิจขนาดเล็กทั่วประเทศอินเดียเพื่อจัดการภาษีเงินได้และ GST ClearTax สามารถช่วยให้คุณ:

- คำนวณ Capital Gains ทั้งหมดอย่างแม่นยำตามวันที่ได้มาและขาย

- เรียกเก็บค่าใช้จ่ายทั้งหมดในขณะที่คำนวณ Capital Gain สำหรับปีใดปีหนึ่ง

- คำนวณต้นทุนการได้มาซึ่งจัดทำดัชนีที่แน่นอนสำหรับการเพิ่มทุนที่เกี่ยวข้องของคุณ

- กำหนดขาดทุนพร้อมกำไรในปีต่อๆ มาตามระเบียบ

*ข้อยกเว้นเหล่านี้มาพร้อมกับอนุประโยคและข้อยกเว้นหลายข้อ โปรดรับคำแนะนำจากผู้เชี่ยวชาญหากเลือกใช้ข้อยกเว้นใดๆ เหล่านี้

หมวดหมู่ที่เกี่ยวข้อง: ซอฟต์แวร์ GST | ซอฟต์แวร์การจัดการค่าใช้จ่าย | ซอฟต์แวร์ทวงหนี้ | โปรแกรมบัญชี | ซอฟต์แวร์ตลาดหุ้น | ซอฟต์แวร์ CryptoCurrency