株式および投資信託のトレーダーおよび投資家のための節税のヒント

公開: 2021-12-22節税は誰もが愛する言葉です–政府は除外しました! この理由は簡単です。 政府は事実上あらゆるものに税金を課します。

2018年、インドは長期キャピタルゲインと短期キャピタルゲインの両方に課税する世界で唯一の国になりました。 大きな言葉と混同している場合は、この記事をさらに数分間続けて調べてください。

数年前、投資信託、配当、および長期キャピタルゲインからの税金のほとんどが免除されていたため、ほとんどの有給および自営業者が株式市場に投資するようになりました。 しかし今、状況は変化し、政府は投資家や貿易業者に対して少し積極的になっています。

ただし、課税と税務計画についてある程度の知識があれば、毎年150,000インドルピー以上の税金を節約できます。 この記事では、トレーダーや投資家向けの簡単でスマートな節税のヒントを紹介します。

まず最初に:税の条件と規則の基本的な理解

税金を節約する方法や税金を節約するアイデアを直接説明する前に、トレーディングとミューチュアルファンドの課税に関連して理解する必要のあるいくつかの用語と税のルールを示します。

注:すべてのルールと用語は、株式取引と投資信託に明示的に関連しています。 住宅資産や土地などの他の資本資産の売却には適用されない場合があります。

キャピタルゲイン:株式、負債、株式、投資信託、債券、資本資産などの売却から得られる利益はすべてキャピタルゲインです。

- キャピタルゲイン=売却手続き–購入価格–費用

- 課税対象:保有期間に応じて、キャピタルゲインに10.4%(Cessを含む)または15.6%(Cessを含む)の定額料金が課されます。

長期キャピタルゲイン(LTCG):株式/株式/株式または株式投資信託を12か月以上保有した後に売却する場合、それから得られる利益/損失は長期キャピタルゲイン/ロスと呼ばれます。

- 課税対象: 1万ルピーまでの利益は免除されます。 残りの金額は10.4%で課税されます(Cessを含む)

短期キャピタルゲイン:株式/株式/株式または投資信託を12か月未満保有した後に売却する場合、それらから得られる利益/損失は短期キャピタルゲイン/ロスと呼ばれます。

- 課税対象:ストレート15.6%(Cessを含む)

エクイティミューチュアルファンド: 65%以上のエクイティが割り当てられているミューチュアルファンド。

- 課税:

- LTCG:投資信託を1年以上保有している場合、利益は最大1ラクまで免除され、残りは10%で課税されます。

- STCG:投資信託を1年未満保有している場合、利益は15%で課税されます。

債務ミューチュアルファンド: 65%未満の株式配分のミューチュアルファンド。

- 課税:

- LTCG: 3年以上債務ミューチュアルファンドを保有している場合、利益は最大1ラックの税金が免除され、残りはインデックス付きで20.8%の税金が課せられます。

注:債務ミューチュアルファンドからの利益は、保有期間が少なくとも36か月である場合にのみLTCGと見なされます。 (他のすべての取引では、36か月の債務ミューチュアルファンドを少なくとも12か月間保持する場合、長期が考慮されます。したがって、より低い税率で税金を支払うには、より長く待つ必要があります。)

- STCG: 3年未満の投資信託を保有している場合、利益は標準のスラブ税率で課税されます。

推奨読書:オプション取引のための最も正確な日中取引指標

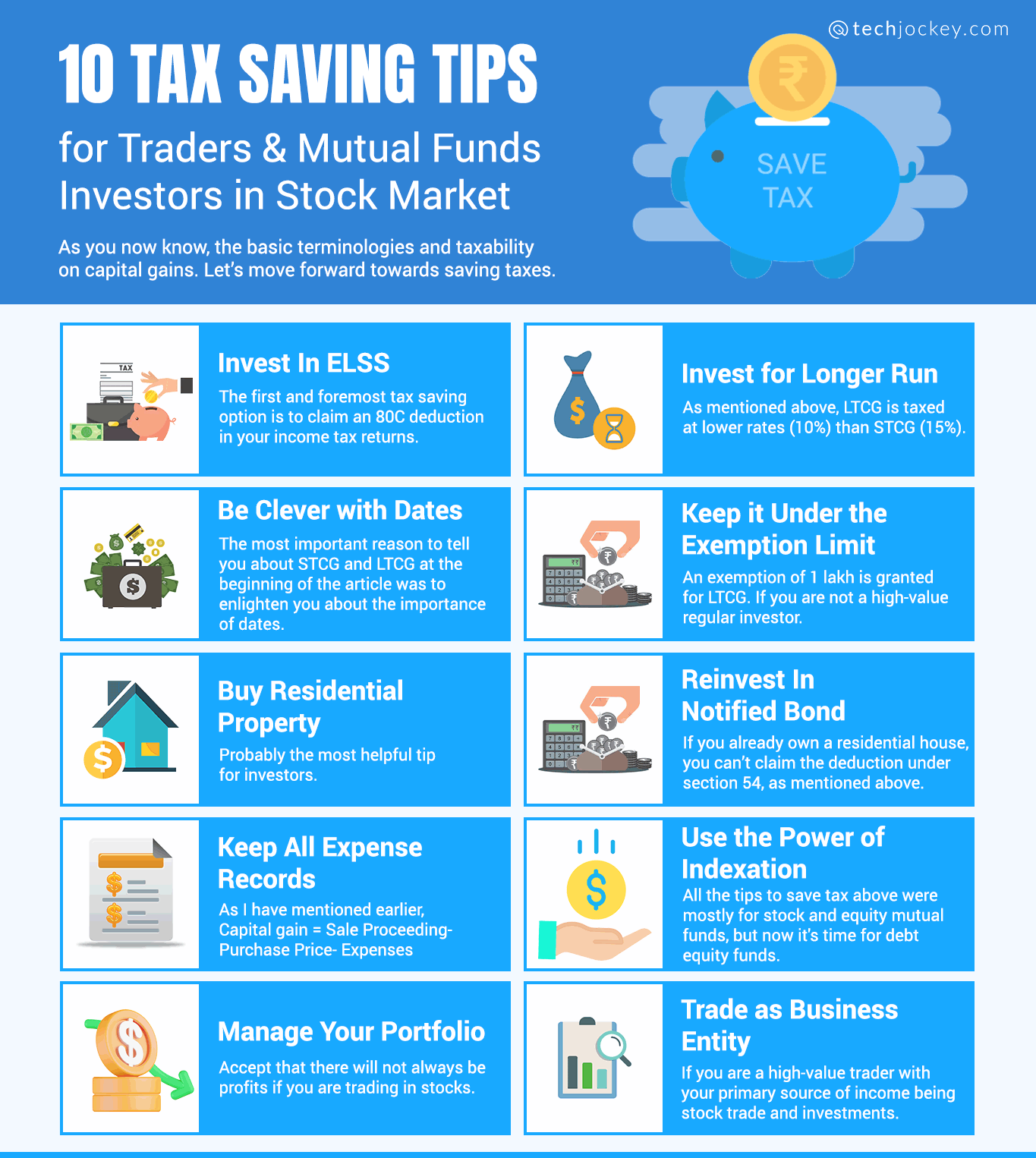

株式市場のトレーダーと投資信託投資家のための10の節税のヒント

- ELSSに投資する

- 長期的な投資

- 日付を賢くする

- 免除制限を下回るようにしてください

- 住宅を購入する

- 通知された債券に再投資する

- すべての経費記録を保持する

- 索引付けの力を使用する

- ポートフォリオを管理する

- 事業体としての取引

ご存知のように、キャピタルゲインの基本的な用語と課税可能性。 節税に向けて前進しましょう。

投資家として、税金を正しく計画しないと、収益が20%から16%に減少する可能性があります。 以下に示すトレーダーのための節税のヒントは、抜け穴や緩和の利用に基づいていません。

節税のためのこれらのトレーダーのヒントは、100%合法で本物の節税方法です。 インド政府は、投資を促進し、貯蓄を促進するために、節税のためのいくつかのオプションを提供しています。

ELSSに投資する

節税オプションの最初のそして最も重要なトレーダーのヒントは、所得税申告書で80Cの控除を請求することです。 ELSSは、控除の対象となる株式投資信託です。 ELSSに毎年1,50,000を投資すると、46,800を節約できます(年収が10万ルピー以上であると仮定)。

ELSSの節約の最大の利点は、給与、自営業、専門家のいずれであっても、この投資で税金を節約できることです。

長期的な投資

上記のように、LTCGはSTCG(15%)よりも低い税率(10%)で課税されます。 したがって、投資を行うときはいつでも、利益の5%を節約するために、投資を1年以上保持するようにしてください。 さらに、STCGでは利用できないLTCGにも1万ルピーの免除制限が適用されます。

日付を賢くする

記事の冒頭でSTCGとLTCGについて説明する最も重要な理由は、日付の重要性について説明することでした。

株式を売却する前に、必ず購入日と計画を記録してください。 あなたはLTCGのより低い税率に落ちるためにさらに数日間株式または投資信託保有を売ることができます。

例

2021年12月31日にIPOに投資し、1年後に株式を売却したい場合は、2023年1月1日以降に株式を売却してみてください。彼らは価格の急上昇を見ます)、あなたは1ラクの免除制限を奪われ、あなたはSTCGの下で高率、すなわち15.6%で課税されるでしょう。

推奨読書:インドで最高のプロフェッショナルオプション取引ソフトウェア

免除制限を下回るようにしてください

LTCGには1万ルピーの免除が認められています。 あなたが高価値の定期投資家でない場合は、キャピタルゲインが免除限度を超えないように株式や投資信託を計画することができます。

これを正しく行うには、会計年度を理解する必要があります。 会計年度は、その年の4月1日に始まり、翌年の3月31日に終わります。 この期間中に得られた利益は、その年のキャピタルゲインと呼ばれます。

ある会計年度ですでに1ラックの利益を上げている場合は、次の会計年度のために他の投資の売上を保持します。

住宅を購入する*

おそらく、トレーダーや投資家にとって最も役立つ節税のヒントの1つです。 すべての控除、免除、および計画を行った後でも、かなりの量のLTCGがあり、住宅を購入すると、LTCGは税金が免除されます。 (セクション54、財務法)。

例

1年(エクイティ)または3年(債務ミューチュアルファンド)以上保有した後、20万ルピーで株式を購入し、51万ルピーで売却しました。 住宅を購入しない場合の課税額は次のとおりです。

キャピタルゲイン=51万ルピー-20万ルピー=31万ルピー

免除後の課税対象キャピタルゲイン:31 Lakh – 1Lakh(免除)= 30 Lakh

納税義務=30万ルピー*10.4%(LTCGの税+税)=3万ルピー12,000。

売却日から1年以内に新しい住宅を購入するために売却手続き全体(51ラク)を投資し、3ラク12,000の税金全体を節約します。

通知債への再投資*

すでに住宅を所有している場合は、上記のように第54条に基づく控除を請求することはできません。 ただし、通知された国債または有価証券に長期資本保有の売却手続きを再投資することができます。

免除を請求するには、資本資産の売却日から6か月以内に債券または証券を購入する必要があります。 最大許容投資額は50万ルピー(年2回)です。

すべての経費記録を保持する

さっきも言ったように、

キャピタルゲイン=売却手続き–購入価格–費用

ほとんどの新人投資家は、株式の売買中に発生した仲介、手数料、およびその他の料金を記録しないという同じ過ちを犯します。

発生した費用を請求すると、キャピタルゲインが低下し、それによって税金が削減されます。 エクセルシートまたはポートフォリオ管理アプリを介してすべての正しいデータを保持すると、税金を節約するのに役立ちます。

索引付けの力を使用する

上記の税金を節約するためのすべてのヒントは、主に株式とエクイティのミューチュアルファンドに関するものでしたが、今度はデットエクイティファンドの時間です。 デットファンドは通常、エクイティミューチュアルファンドよりも高いレートで請求されますが、デットエクイティのLTCGはインデックス作成後に計算されます。

例

NRV 1000の債務ミューチュアルファンドを購入し、5年後に1500で売却した場合。

通常の場合(株式および株式投資信託):

利益=1500– 1000 = 500

これは、債務基金のLTCGには当てはまりません。 指定したチャートからコストインフレを調整できます。 たとえば、対応するインデックスレートが購入日で100、販売日で120の場合、キャピタルゲインは次のように計算されます。

長期債務基金の場合:

利益=1500-[1000 *(120/100)] = 300

インデックス作成は、専門家やClearTaxなどの所得税ソフトウェアに任せるべき複雑なトピックです。 ClearTaxは、インデックス作成やその他の費用が発生した後、キャピタルゲインを自動的に計算します。 それはあなたの税金を計算し、節約に役立ちます。

ポートフォリオを管理する

株式を取引している場合、常に利益が得られるとは限らないことを受け入れてください。 ほとんどの人は損失は役に立たないと思いますが、壊れた時計でさえ1日2回正しいので、損失が発生する場合もあります。 同じ年またはそれ以降の年の利益で損失を相殺することができます。

- 短期キャピタルロス: STCLは、今後8年間、同じ年に他のSTCGまたはLTCGに対して相殺される可能性があります。

- 長期キャピタルロス: LTCLは、同じ年にLTCGに対してのみ相殺されるか、次の8年間繰り越される可能性があります。

トレーダーにとってのヒントの要点は、損失と利益を正確に記録して、損失を利益と相殺し、キャピタルゲイン税を減らすことです。

推奨読書:税務ファイリング、ITおよびTDS申告のための最高の無料所得税ソフトウェア

事業体としての取引

あなたが主な収入源が株取引と投資である高価値のトレーダーである場合は、より高いレベルに移動し、単なる収入源としてではなく、エンティティとして株式を取引することをお勧めします。

トレーダーにとってのこのヒントの最大の利点は、収入がキャピタルゲインではなくビジネス収入として扱われることです。 キャピタルゲイン税は販売で得られたすべての利益に直接計算されますが、事業所得はすべての費用を差し引いた後にのみ計算されます。

家賃、減価償却費、給与、電話代、インターネット費用など、この収入を得るために発生した他のすべての費用を請求することができます。

例

これらに関連するルールは何千もありますが、基本的な理解のための簡単な例を次に示します。

10万ルピーの在庫を持ってきて、6か月で15万ルピーで売った場合。 発生した費用は仲介として20Kです。

収入源としてのキャピタルゲイン:

キャピタルゲイン=10万ルピー– 15万ルピー–2万円=4万ルピー8万

税金=15.6%* 4,80,000 = 74,880

事業収入として:

利益=4,80,000–家賃–減価償却(コンピューター、オフィス家具、スマートフォン)–請求書(インターネット、電話)=1,50,000と仮定

税金=31.2%* 1,50,000=46,800。

したがって、あなたが大量のトレーダーであるならば、ビジネスとして取引することは多くの税金を節約することができます。 少量のトレーダーは、複雑で多くの政府のコンプライアンスを満たす必要があるため、ビジネスとして取引するべきではありません。

ClearTaxを使用して税金を正確に計算するにはどうすればよいですか?

ClearTax Income Tax Softwareは、納税義務を計算し、税金を正しく節約するのに役立ちます。 ClearTaxは、インド全土の何千もの納税者や中小企業が所得税とGSTを管理するために使用しています。 ClearTaxは次のことを支援します。

- 取得日と売却日に基づいて、すべてのキャピタルゲインを正確に計算します。

- 特定の年のキャピタルゲインを計算する際に、すべての費用を請求します。

- 該当するキャピタルゲインの正確なインデックス付き取得コストを計算します。

- 規則に従って、その後の年の利益で損失を相殺します。

*これらの免除には複数の条項と例外があります。 これらの免除のいずれかを選択する場合は、専門家のアドバイスを受けてください。

関連カテゴリ:GSTソフトウェア| 費用管理ソフトウェア| 債権回収ソフトウェア| 会計ソフトウェア| 株式市場ソフトウェア| CryptoCurrencyソフトウェア