ถนนสายยาวสู่อินเดียไร้เงินสด: บริษัทสตาร์ทอัพ Fintech ของอินเดียพร้อมหรือยัง?

เผยแพร่แล้ว: 2016-12-06[หมายเหตุ: บทความนี้เป็นส่วนหนึ่งของ The Junction Series เราจะกล่าวถึงรายละเอียดเกี่ยวกับภาค FinTech ที่ The Junction 2017 ในชัยปุระ เรียนรู้เพิ่มเติมเกี่ยวกับ The Junction ที่นี่!]

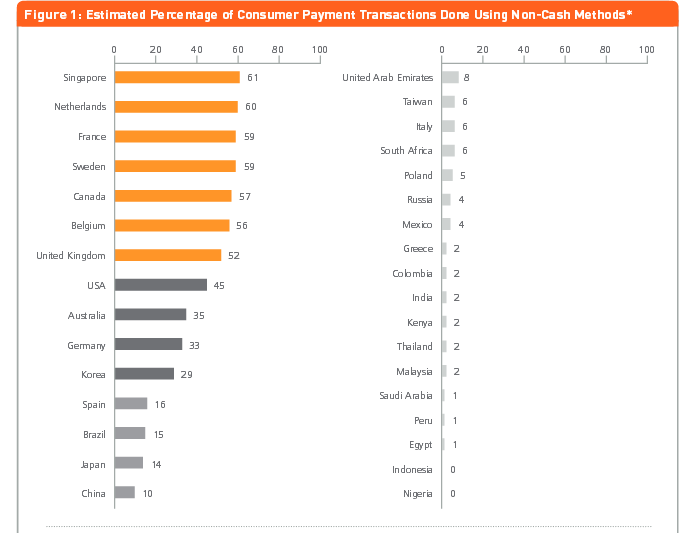

ในศตวรรษที่สิบเจ็ด สวีเดนกลายเป็นประเทศแรกในยุโรปที่พิมพ์เงินกระดาษ มาวันที่ 21 และดูเหมือนว่าจะเป็นหนึ่งในคนกลุ่มแรกๆ ที่ใช้เงินสดหมด ตามรายงานปี 2013 จากการวิเคราะห์ของ MasterCard Advisors เรื่อง “การวัดความก้าวหน้าสู่สังคมไร้เงินสด” 59% ของธุรกรรมในสวีเดนเป็นแบบไม่ใช้เงินสด

ไม่ว่าจะเป็นการโดยสารรถประจำทาง การซื้อนิตยสารหรือหมากฝรั่ง หรือการซื้อหนังสือพิมพ์ข้างถนนที่จำหน่ายโดยคนไร้บ้าน การชำระเงินแบบดิจิทัลเป็นที่ยอมรับในทุกที่ในสวีเดน ตั้งแต่โรงแรมที่ปลอดเงินสดไปจนถึงบาร์ปลอดเงินสด หรือแม้แต่ห้องน้ำที่รับชำระเงินทางดิจิทัล เงินสดก็ค่อยๆ ถูกขับออกไปอย่างช้าๆ และเชื่อหรือไม่ว่าแม้จะมาจากธนาคาร

เครดิตภาพ: Linus Sundahl-Djerf สำหรับ The New York Times

ตัวอย่างเช่น เหตุการณ์ในเดือนเมษายน 2013 ที่สาขา Ostermalmstorg ในสตอกโฮล์มของ Skandinaviska Enskilda Banken เมื่อโจรติดอาวุธบุกเข้าไปในธนาคารเพื่อเรียกร้องเงินสด มีเพียงพนักงานที่บอกอย่างใจเย็นว่าไม่มีเงินสดในธนาคารหรือห้องนิรภัย เนื่องจากเป็นสถานที่ "ปลอดเงินสด"!

ในขณะที่สวีเดนซึ่งมี ประชากร 10 ล้านคนและโครงสร้างพื้นฐานด้านไอทีที่ซับซ้อน กำลังเคลื่อนไปสู่การทุบตีเงินสดจากตู้เอทีเอ็มอย่างรวดเร็ว สิ่งต่างๆ ในอินเดียก็ห่างไกลจากสิ่งเดียวกัน แรงผลักดันจากการทำลายล้างเมื่อเร็วๆ นี้อาจเพิ่มแรงผลักดันให้กับวิถีชีวิตแบบไร้เงินสดสำหรับชาวอินเดียที่ยังคงทำธุรกรรมด้วยเงินสดเป็นหลัก โดยส่วนใหญ่ 90% ทำให้เกิดปัญหาคือสตาร์ทอัพ Fintech ที่กำลังสร้างเห็ด สตาร์ทอัพเหล่านี้กำลังหาวิธีที่จะทำให้แน่ใจว่ามีการทำธุรกรรมทางดิจิทัลที่ไม่ยุ่งยากและราบรื่นสำหรับชาวอินเดียหลายล้านคน แต่พวกเขาต้องเผชิญกับความท้าทายของตนเองในรูปแบบของกฎระเบียบ ความไม่ไว้วางใจ สิ่งกีดขวางทางโครงสร้างพื้นฐาน และอื่นๆ

Inc42 ได้พูดคุยกับผู้เล่นบางรายในแวดวงฟินเทค ทั้งสตาร์ทอัพและนักลงทุน เพื่อรับทราบมุมมองที่ครอบคลุมเกี่ยวกับอุปสรรคที่ขวางทางการเติบโตของการรับชำระเงินดิจิทัลในอินเดีย

ความไว้วางใจ ประเพณี และข้อบังคับ: สตาร์ทอัพพูดถึงความท้าทายของ Fintech

Chillr

Chillr

Sony Joy ผู้ก่อตั้งของ Chillr ซึ่งเป็นแอปการชำระเงินแบบ Peer-to-peer เชื่อว่าแม้ว่าฟินเทคในฐานะภาคส่วนในอินเดียจะได้รับความสนใจเมื่อเร็วๆ นี้เนื่องจากกฎระเบียบที่เปลี่ยนแปลงไป แต่การรุกเข้าสู่พื้นที่นี้ยังคงมีจำกัด เขาแสดงเหตุผลสำคัญดังต่อไปนี้ -

- ขาดข้อมูลลูกค้าในรูปแบบดิจิทัล โครงสร้างพื้นฐานที่สนับสนุน สิ่งจูงใจของรัฐบาล และกฎระเบียบที่เป็นมิตรสำหรับการเริ่มต้น

- ข้อจำกัดด้านกฎระเบียบในอดีตทำให้บริษัทฟินเทคแนะนำผลิตภัณฑ์ออกสู่ตลาดได้ยาก

- ผู้ใช้ไม่มั่นใจในการใช้เทคโนโลยีและช่องทางใหม่ๆ สำหรับการธนาคาร เนื่องจากกลัวว่าจะสูญเสียเงินออม/เงิน

- มุมมองแบบอนุรักษ์นิยมของผู้ใช้ชาวอินเดียและระดับความรู้ทางการเงินที่ต่ำยังเพิ่มความเฉื่อยในการนำเทคโนโลยีใหม่มาใช้

- การเข้าถึงเทคโนโลยีและเวลาในการประมวลผลที่เกี่ยวข้อง

Sony เชื่อว่าสิ่งกีดขวางบนถนนที่ใหญ่ที่สุดในการนำธุรกรรมออนไลน์หรือธุรกรรมดิจิทัลมาใช้คือความไว้วางใจ เขากล่าวว่า "ผู้ใช้หลายคนมักหลีกเลี่ยงตัวเลือกที่ใช้งานง่ายเหล่านี้เพราะพวกเขาไม่เข้าใจกลไกอย่างเต็มที่ นอกจากนี้ พวกเขาไม่ไว้วางใจระบบแก้ไขข้อข้องใจของลูกค้า เนื่องจากความสะดวกสบายในการพูดคุยกับใครซักคนแบบเห็นหน้ากันนั้นในหลายกรณี”

Sony เชื่อว่าสิ่งกีดขวางบนถนนที่ใหญ่ที่สุดในการนำธุรกรรมออนไลน์หรือธุรกรรมดิจิทัลมาใช้คือความไว้วางใจ เขากล่าวว่า "ผู้ใช้หลายคนมักหลีกเลี่ยงตัวเลือกที่ใช้งานง่ายเหล่านี้เพราะพวกเขาไม่เข้าใจกลไกอย่างเต็มที่ นอกจากนี้ พวกเขาไม่ไว้วางใจระบบแก้ไขข้อข้องใจของลูกค้า เนื่องจากความสะดวกสบายในการพูดคุยกับใครซักคนแบบเห็นหน้ากันนั้นในหลายกรณี”

เครือข่าย Indepay

เครือข่าย Indepay

Rajib Saha ซีอีโอของบริษัทเทคโนโลยีการชำระเงิน Indepay Networks กล่าวว่าความเสี่ยงที่เกี่ยวข้องกับการชำระเงินถือเป็นความท้าทายครั้งใหญ่ ตามเขา อุปสรรคสำคัญคือ-

- ความเสี่ยงที่เกี่ยวข้องกับการชำระเงินและเกตเวย์การชำระเงิน – บางส่วนเกี่ยวข้องกับเครือข่าย อื่นๆ เป็นระบบ และบางส่วนเกี่ยวข้องกับการฟอกเงินและการจัดหาเงินทุนสำหรับกิจกรรมที่ผิดกฎหมาย

- Fintech เป็นเซ็กเมนต์ที่ค่อนข้างใหม่กว่าและยังไม่ได้สร้างความเชื่อมั่นให้กับมวลชนว่าเป็นตัวเลือกทางการเงินที่น่าเชื่อถือ โดยเฉพาะอย่างยิ่งในตลาดอินเดียซึ่งเป็นที่รู้กันว่ามีแนวความคิดแบบอนุรักษ์นิยม

- กลุ่มที่ไม่มีธนาคารและไม่มีเงินในธนาคารมีความรู้ด้านบริการธนาคารที่จำกัด ดังนั้นจึงเป็นเรื่องท้าทายที่จะสร้างความไว้วางใจให้มากพอที่จะคิดมากกว่าเงินสดและปรับตัวให้เข้ากับโลกที่ไร้เงินสด

- ความสามารถที่มีอยู่ในตลาดนั้นมาจากอุตสาหกรรมดั้งเดิมทั้งหมด เป็นการท้าทายที่จะช่วยให้พวกเขาเลิกเรียนรู้วิธีเดิม ๆ และปรับให้เข้ากับวิธีใหม่ในการมีส่วนร่วมกับลูกค้า

Rajib กล่าวว่าสิ่งกีดขวางบนถนนที่ใหญ่ที่สุดในการทำธุรกรรมออนไลน์ กระเป๋าเงิน และการชำระเงินดิจิทัลนั้นเกี่ยวข้องกับโครงสร้างพื้นฐาน ซึ่งไม่อนุญาตให้เชื่อมต่อกับทุกส่วนของอินเดีย เขากล่าวเสริมว่า “สิ่งนี้ ประกอบกับการพึ่งพาเงินสดอย่างหนัก และไม่ไว้วางใจเทคโนโลยีดิจิทัลทั่วไป ส่งผลให้เกิดช่องว่างระหว่างการเปลี่ยนผ่านสู่เศรษฐกิจแบบไร้เงินสดและสถานการณ์ปัจจุบันของเรา”

MobiKwik

MobiKwik

Mrinal Sinha COO ของ MobiKwik เชื่อว่าเท่าที่เกี่ยวข้องกับชาวอินเดียและการชำระเงินทางดิจิทัล อุปสรรคแรกคือให้พวกเขาลอง ตามเขา อุปสรรคต่อไปนี้ขัดขวางการเริ่มต้นของ fintech-

- โน้มน้าวพ่อค้าและผู้ใช้ให้ลองชำระเงินดิจิทัล

- ความเฉื่อยเริ่มต้นเนื่องจากการพึ่งพาเงินสด

- อุปสรรคด้านกฎระเบียบที่เก่าแก่และอนุรักษ์นิยม

- การให้ความรู้แก่ผู้คนเกี่ยวกับการชำระเงินดิจิทัล

Mrinal เสริมว่าหลังการถอนเงิน ผู้คนจะตระหนักได้ว่าเงินก้อนนั้นไม่ปลอดภัยอย่างที่เคยเป็น ประการที่สอง ด้วยผู้คนจำนวนมากที่ลองใช้กระเป๋าเงินบนมือถือในระยะสั้น และตระหนักว่าพวกเขาทำธุรกรรมได้ง่ายเพียงใดเมื่อเทียบกับการเขียน/การฝากเช็ค หรือแม้แต่การรูดบัตร พวกเขาจะใช้บ่อยกว่า

แนะนำสำหรับคุณ:

Telr

Sirish Kumar ซีอีโอของ Telr เกตเวย์การชำระเงินหลายภาษาใน สิงคโปร์ ซึ่งเข้าสู่อินเดียในปีนี้ กล่าวว่าความไม่ไว้วางใจและความสามารถในการปรับตัวของผู้ใช้ยังคงเป็นเรื่องท้าทาย ตามเขา สิ่งต่อไปนี้คืออุปสรรคต่อการชำระเงินดิจิทัล –

- ปัจจุบันมีเพียง 52.8% ของบุคคลที่มีบัญชีธนาคาร

- ผู้คนยังคงเข้าใจผิดเกี่ยวกับบริการ fintech ดังนั้นจึงทำให้เกิดความไม่ไว้วางใจหรือขาดความสามารถในการปรับตัวของผู้ใช้

- โครงสร้างพื้นฐานด้านกฎระเบียบในปัจจุบันยังไม่บรรลุนิติภาวะและเอื้อต่อการเติบโตของภาคฟินเทคในอินเดีย สตาร์ทอัพ Fintech ต้องจัดการกับกฎระเบียบทางกฎหมายบางประการ ซึ่งอาจทำให้กระบวนการทั้งหมดยุ่งยากและใช้เวลานาน หรือรบกวนรูปแบบธุรกิจของสตาร์ทอัพ

- นักลงทุนไม่ค่อยกระตือรือร้นที่จะลงทุนในฟินเทคสตาร์ทอัพ เว้นแต่พวกเขาจะใช้เทคโนโลยีก่อกวน

เขาเสริมว่าการทำให้เศรษฐกิจเป็นดิจิทัลนั้นจำกัดเฉพาะภูมิทัศน์ในเมืองใหญ่ โดยแทบไม่ได้สัมผัสกับเมืองและเมืองระดับ II และ III “น้อยกว่า 10% ของประชากรออนไลน์ซื้อของออนไลน์เนื่องจากความยากลำบาก – รวมถึงประสบการณ์การชำระเงิน ความเร็วอินเทอร์เน็ตที่ช้า และการขาดความน่าเชื่อถือในการส่งมอบสินค้า จำนวนสมาชิกมือถือเกินจำนวนที่มีบัญชีธนาคาร บัตร ธนาคารออนไลน์ และวิธีการชำระเงินดิจิทัลที่ได้รับความนิยมอื่นๆ ยังไม่เจาะลึกเพียงพอ” Sirish กล่าว

เขาเสริมว่าการทำให้เศรษฐกิจเป็นดิจิทัลนั้นจำกัดเฉพาะภูมิทัศน์ในเมืองใหญ่ โดยแทบไม่ได้สัมผัสกับเมืองและเมืองระดับ II และ III “น้อยกว่า 10% ของประชากรออนไลน์ซื้อของออนไลน์เนื่องจากความยากลำบาก – รวมถึงประสบการณ์การชำระเงิน ความเร็วอินเทอร์เน็ตที่ช้า และการขาดความน่าเชื่อถือในการส่งมอบสินค้า จำนวนสมาชิกมือถือเกินจำนวนที่มีบัญชีธนาคาร บัตร ธนาคารออนไลน์ และวิธีการชำระเงินดิจิทัลที่ได้รับความนิยมอื่นๆ ยังไม่เจาะลึกเพียงพอ” Sirish กล่าว

CapitalFloat

Gaurav Hinduja ผู้ร่วมก่อตั้งและ MD ที่ Capital Float ซึ่งเป็นแพลตฟอร์มการให้กู้ยืมออนไลน์ในเบงกาลูรู ระบุว่าเนื่องจากความไว้วางใจเป็นแก่นแท้ของบริการทางการเงินทั้งหมดและฟินเทคมีอายุไม่ถึงสิบปี จึงเข้าใจได้ว่าบริษัทในพื้นที่จะต้อง ได้รับความไว้วางใจจากลูกค้าของตน ตามเขาความท้าทายที่สำคัญ ได้แก่ -

- Fintech ดำเนินงานในสภาพแวดล้อมที่มีการควบคุมอย่างเข้มงวด แม้ว่าสิ่งนี้จะนำเสนอโอกาส แต่ก็เป็นอุปสรรคในการเข้า

- ผู้ชมที่เป็นเป้าหมายของภาคฟินเทคคุ้นเคยกับการใช้ผลิตภัณฑ์และบริการทางการเงินแบบดั้งเดิมมานานหลายทศวรรษ

- การเปลี่ยนแปลงวิธีที่ผู้บริโภครับรู้และใช้บริการทางการเงินเป็นพื้นฐานสำหรับการยอมรับอย่างกว้างขวางของภาคฟินเทค

- ให้ความรู้แก่กลุ่มเป้าหมายเกี่ยวกับข้อดีของบริการทางการเงินที่มีอยู่

- การสร้างทีมที่เหมาะสมเพื่อปรับตัวให้เข้ากับธรรมชาติแบบไดนามิกของพื้นที่ฟินเทค

Gaurav เสริมว่าความท้าทายไม่ได้จำกัดอยู่เพียงการเปลี่ยนแปลงพฤติกรรม แต่ยังหยั่งรากลึกในความไว้วางใจเช่นกัน “โครงสร้างพื้นฐานที่จำเป็นอยู่ในสถานที่และได้รับการปรับปรุงบ่อยครั้งเพื่อให้มั่นใจในความปลอดภัยสูงสุด อย่างไรก็ตาม ชาวอินเดียโดยเฉลี่ยไม่คุ้นเคยกับแนวคิดของการทำธุรกรรมออนไลน์และกระเป๋าเงิน สิ่งที่ไม่คุ้นเคยมักจะไม่น่าเชื่อถือ” เขากล่าวเสริม

ปลอดภัยในการจ่าย

ปลอดภัยในการจ่าย

Aditya Agarwal ผู้ ก่อตั้งกระเป๋าเงินมือถือ Safe to Pay (S2Pay) ในมุมไบ ซึ่งให้บริการชำระเงินมือถือด้วยรหัส QR เชื่อว่าการได้รับการอนุมัติด้านกฎระเบียบถือเป็นความท้าทายครั้งใหญ่ เนื่องจาก Fintech สตาร์ทอัพเป็นธุรกิจใหม่ที่มีเงินทุนจำกัด อุปสรรคสำคัญตามเขาคือ -

- บริการทางการเงินเป็นภาคส่วนที่มีการควบคุมอย่างสูงในอินเดีย บริษัท Fintech มีทางเลือกทั้งแบบสแตนด์อโลนและขอการอนุมัติด้านกฎระเบียบ หรือทำงานร่วมกับบริษัทที่ให้บริการทางการเงินที่มีอยู่ซึ่งได้รับการอนุมัติให้ทำธุรกิจโดยหน่วยงานกำกับดูแล

- การทำงานกับบริการทางการเงินที่มีอยู่มีชุดของความท้าทายเนื่องจากบริษัทเหล่านี้มีลำดับความสำคัญของตนเองและต้องทำงานกับระบบเดิมที่มีอยู่ สถานการณ์ทั้งสองนี้มักส่งผลให้ใช้เวลาในการออกสู่ตลาดนานขึ้นและระยะเวลาคืนทุนยาวนานขึ้น

- การเริ่มต้น Fintech มักประสบปัญหาในการระดมทุนในปริมาณที่เหมาะสม

- การไม่มีโครงสร้างพื้นฐานการยอมรับการชำระเงินดิจิทัลที่ร้านค้า

- ขาดความรู้ด้านดิจิทัลและการรับรู้ผลิตภัณฑ์ในหมู่ผู้บริโภค

- การรับรู้ความเสี่ยงด้านความปลอดภัยในธุรกรรมดิจิทัล

- กระบวนการหลายขั้นตอนในการทำธุรกรรมออนไลน์

- การตั้งค่าการทำธุรกรรมด้วยเงินสดโดยกลุ่มผู้ใช้สำหรับการไม่เปิดเผยตัวตนและสำหรับการตรวจสอบย้อนกลับไม่ได้

การยอมรับ การธนาคาร ข้อบังคับของรัฐบาล: นักลงทุนพูดถึงความท้าทายต่อ Fintech

ที่น่าสนใจคือ นักลงทุนอ้างถึงสภาพแวดล้อมด้านกฎระเบียบว่าเป็นหนึ่งในความท้าทายหลักต่อการเติบโตของภาคฟินเทคในอินเดีย

อานันท์ ลูเนีย ประเทศอินเดีย

อานันท์ ลูเนีย ประเทศอินเดีย

Anand Lunia หุ้นส่วนของ India Quotient และนักลงทุนในบริษัทสตาร์ทอัพระยะเริ่มต้นเชื่อว่ามีการใช้กฎระเบียบเพื่อเอื้อประโยชน์แก่ผู้ดำรงตำแหน่งดังกล่าวมาจนถึงเร็วๆ นี้ และหน่วยงานกำกับดูแลก็ระมัดระวังผู้เข้ามาใหม่ด้วย อย่างไรก็ตาม เขาเสริมว่าสิ่งนี้กำลังเปลี่ยนแปลงโดยที่ผู้บริโภคยินดีที่จะจัดการกับผู้เล่นใหม่ ข้อกังวลอื่น ๆ ตามเขาคือ -

- การ จ้างงาน: นี่คือพื้นที่หนึ่งที่เราต้องการความรู้ด้านโดเมนที่ดี แต่เราไม่สามารถสร้างทีมจากผู้เชี่ยวชาญในอุตสาหกรรมได้เท่านั้นหากมีเจตนาที่จะขัดขวาง

- การแข่งขัน: การชำระเงินมีปลาตัวใหญ่จริงๆ และนักลงทุนก็ระวังที่จะไปที่นั่น การให้กู้ยืมต้องการผู้ก่อตั้งที่กล้าหาญจริงๆ

- นักลงทุนที่เข้าใจจริงๆ: VCs ยังไม่ได้รับบริบทที่แท้จริงของ Fintech ของอินเดีย และพวกเขากำลังคัดลอกโมเดลระดับโลก เช่น การให้กู้ยืมสำหรับนักเรียน ตลาดกลาง เป็นต้น

- การสนับสนุนและการมีส่วนร่วมจากธนาคาร: สิ่งง่ายๆ มากมาย เช่น ข้อบังคับของ ECS ยังคงทำงานได้ไม่ดีนัก

อย่างไรก็ตาม อานันท์เชื่อว่าไม่มีสิ่งกีดขวางในการทำธุรกรรมออนไลน์ในความหมายที่แท้จริง เขากล่าวว่า "มันเป็นเพียงแค่ความรักในเงินสดที่ปลายพ่อค้าและผู้บริโภค (ที่ขัดขวางการเคลื่อนไหว) การไร้เงินสดเป็นแนวคิดที่ถึงเวลาแล้ว”

Shubhankar Bhattacharya, Kae Capital

Shubhankar Bhattacharya, Kae Capital

Shubhankar Bhattacharya หุ้นส่วนของ Kae Capital กล่าวว่าความท้าทายที่ใหญ่ที่สุดสำหรับ Fintech ในอินเดียคือต้องการข้อมูลเพื่อสร้างคุณค่าที่เกี่ยวข้องสำหรับผู้บริโภค เนื่องจากเปอร์เซ็นต์ของประชากรที่ทำงานเพียงเล็กน้อยนั้นมาจากเครดิตบูโรหรือธนาคารแบบดั้งเดิม ช่องทางและบันทึกภาษีไม่น่าเชื่อถือสูง

เขาเกณฑ์ความท้าทายอื่น ๆ เช่น -

- การสร้างธุรกิจฟินเทคยุคใหม่จึงเรียกร้องให้มีการสร้างข้อมูลและโครงสร้างพื้นฐานตั้งแต่เริ่มต้น ความท้าทายที่สตาร์ทอัพฟินเทคในประเทศที่กำลังเติบโตอื่น ๆ ไม่จำเป็นต้องเจรจาต่อรอง

- การสร้างเครือข่ายการยอมรับ จนถึงตอนนี้ ธุรกิจการชำระเงินส่วนใหญ่มีแนวโน้มที่จะมุ่งเน้นไปที่ผู้บริโภค/ผู้ชำระเงิน โดยเน้นให้การยอมรับจากฐานผู้ค้าที่กว้างขึ้นค่อนข้างน้อย

- การเชื่อมต่ออินเทอร์เน็ตบนมือถือหรือกระเป๋าเงินที่ไม่น่าเชื่อถือ (แม้ในเมืองระดับที่ 1) ซึ่งไม่มีอินเทอร์เน็ตบนมือถือ ทำให้วิธีการชำระเงินดิจิทัลใช้ไม่ได้

Rohan Paranjepey, Blume Ventures

“กฎระเบียบในพื้นที่บริการทางการเงินโดยทั่วไปนั้นค่อนข้างจำกัดและเป็นอุปสรรคในการเริ่มต้นธุรกิจ Rohan Paranjepey อาจารย์ใหญ่ของ Blume Ventures กล่าว ตาม Rohan อุปสรรครวมถึง-

- การหาธนาคารเพื่อเป็นพันธมิตรยังคงเป็นเรื่องยาก แม้ว่าธนาคารจะพยายามเข้าถึงชุมชนสตาร์ทอัพก็ตาม

- ได้ยินเหนือเสียงในตลาด

- พื้นที่ความคิดของผู้บริโภค (และนักลงทุน) ส่วนใหญ่มุ่งเน้นไปที่การชำระเงินในปัจจุบัน ทำให้ยากต่อการที่สตาร์ทอัพที่ไม่ได้ชำระเงินจะได้ยิน

- การทำงานร่วมกันระหว่างกระเป๋าเงินกับวิธีการชำระเงินอื่นๆ จะกลายเป็นปัญหาใหญ่เมื่อฝุ่นคลี่คลาย

Sanjay Swamy, Prime Venture Partners

Sanjay Swamy หุ้นส่วนผู้จัดการของ Prime Venture Partners เชื่อว่าโดยทั่วไปแล้ว นวัตกรรมส่วนใหญ่อยู่ในการนำเทคโนโลยีมาใช้ แต่ไม่มีกรอบการทำงานที่จะสร้างสรรค์นวัตกรรมบนโมเดลที่อาจอยู่นอกเหนือกฎระเบียบที่มีอยู่ ตามเขา สิ่งกีดขวางบนถนนที่สำคัญคือ -

- หน่วยงานกำกับดูแลอาจมีกรอบการเปิดตัวที่จำกัดสำหรับโครงการนำร่องที่สามารถผลักดันขอบเขตของกฎระเบียบได้ หากอยู่ภายใต้เจตนารมณ์เดียวกัน

- ปัญหาที่ใหญ่ที่สุดที่บริษัทฟินเทคต้องเผชิญคือการทำงานอย่างมีประสิทธิภาพกับภาคการธนาคาร

- ระยะเริ่มต้นของอุตสาหกรรม

- การชำระเงินที่เกิดซ้ำเนื่องจากการตรวจสอบสิทธิ์แบบ 2 ปัจจัยบังคับที่ธนาคารได้ดำเนินการ

- ไม่มีวิธีแก้ปัญหาที่เหมาะสมสำหรับฟีเจอร์โฟน – โซลูชันที่ใช้ *99# USSD ของ NPCI ควรแก้ไขปัญหานี้

ซานเจย์เสริมว่าในขณะที่การตรวจสอบสิทธิ์แบบ 2 ปัจจัยช่วยลดการฉ้อโกง แต่ก็ได้กำหนดมาตรฐานที่สูงซึ่งอาจไม่จำเป็นสำหรับธุรกรรมทั้งหมด เขาอธิบายว่า “ตัวอย่างเช่น หากผู้บริโภคทำ 2FA ครั้งเดียวด้วยบัตรที่กำหนดและร้านค้าที่กำหนด อาจไม่จำเป็นสำหรับการทำธุรกรรมครั้งต่อๆ ไปทั้งหมดกับผู้ขายรายนั้น อย่างไรก็ตาม ขณะนี้ระบบธนาคารไม่ได้ตั้งค่าให้อนุญาต – ด้วย UPI ปัญหาดังกล่าวทั้งหมดจะหายไป และธุรกรรมที่เกิดซ้ำจะง่ายขึ้นมาก”

ซึ่งนำเรากลับมาที่คำถามเดิมที่เราต้องการจะกล่าวถึง - เศรษฐกิจอินเดียไร้เงินสดเป็นความฝันที่บรรลุหรือไม่

อินเดียไร้เงินสด - ความฝันอันไกลโพ้นหรือความจริงที่น่าจะเป็น?

โครงการ Demonetisation อาจให้ความสำคัญกับอินเดียที่ไม่มีเงินสด และสตาร์ทอัพและนักลงทุนส่วนใหญ่มีความคิดว่าสิ่งนี้เป็นไปได้ในระดับหนึ่ง หรือพูดให้เหมาะสม การย้ายไปยังอินเดียที่มีเงินสดน้อยกว่านั้นเป็นไปได้มากกว่า เนื่องจากธุรกรรมมากกว่า 85%-90% ในอินเดียยังคงต้องพึ่งพาเงินสด

อย่างไรก็ตาม Sony เชื่อว่าเศรษฐกิจแบบไร้เงินสดสามารถบรรลุได้อย่างแน่นอน และสามารถบรรลุผลเร็วกว่าที่เราคิด เขากล่าวว่า "ปัจจุบัน ธุรกรรมส่วนใหญ่ดำเนินการด้วยเงินสด แต่เราเชื่อว่าอัตราส่วนของธุรกรรมเงินสดกับดิจิทัลจะกลับคืนมาในเร็วๆ นี้ หากเราใช้แนวทางที่มีโครงสร้างและทำตามขั้นตอนที่เป็นรูปธรรมเพื่อมุ่งสู่เป้าหมายนี้ เราก็จะสามารถบรรลุผลเช่นเดียวกันได้ภายในสามถึงสี่ปี”

Rajib โต้แย้งว่าสิ่งที่จำเป็นคือ ในเศรษฐกิจที่กำลังพัฒนาเช่นอินเดีย ต้นทุนการทำธุรกรรมจะต้องลดลงมากถึง 90% เพื่อให้เกิดการพักที่ต่ำเพียงพอ แม้กระทั่งเพื่อรองรับขนาดตั๋วที่ต่ำ สิ่งที่จำเป็นเช่นกันคือผู้ให้บริการเครือข่ายการชำระเงินที่รับผิดชอบในการทำงานร่วมกัน การเชื่อมต่อระหว่างกัน การหักบัญชี และการชำระเงินระหว่างผู้ให้บริการระบบการชำระเงินต่างๆ เช่น NPCI, Visa และ MasterCard

“เศรษฐกิจที่ใช้เงินสดน้อยลงเป็นความฝันที่สามารถทำได้มากขึ้น” เป็นความเห็นตาม Aditya Agarwal และสำหรับสิ่งนั้น สิ่งที่จำเป็นคือโซลูชันการชำระเงินที่มีต้นทุนต่ำ ปลอดภัย และใช้งานได้ทุกหนทุกแห่ง ซึ่งช่วยให้มั่นใจถึงความเรียบง่ายสำหรับผู้ใช้

หุ้นของ Sirish กล่าวถึงความคิดริเริ่มของรัฐบาล คาดว่ากระบวนการแปลงเป็นดิจิทัลจะเร่งขึ้นอย่างทวีคูณในหลายภาคส่วน ซึ่งยังไม่ได้เข้าร่วมกลุ่มนี้ เขากล่าวว่า "ดังนั้น ส่วนแบ่งทางเศรษฐกิจที่ไม่เป็นทางการหรือคู่ขนานคาดว่าจะลดลงในอีกไม่กี่ปีข้างหน้า"

อย่างไรก็ตาม อานันท์ยืนยันว่าแม้แต่ประเทศที่พัฒนาแล้วก็ไม่ยืนกรานที่จะไม่ใช้เงินสด 100% ผู้คนจึงต้องมีทางเลือก เขากล่าวว่า “Cashless จะเกิดขึ้นในอินเดียก่อนประเทศตะวันตกอื่นๆ เรากำลังก้าวไปข้างหน้า บางทีอาจจะเร็วกว่ายุโรปหรือสหรัฐอเมริกา 10-15 ปีในแง่ของแพลตฟอร์มเช่น UPI, Aadhar เป็นต้น”

เครดิตภาพ: Paytm twitter feed

Shubhankar ก็ยอมรับเช่นเดียวกัน โดยระบุว่าสกุลเงินกระดาษมีแนวโน้มที่จะถูกแทนที่ด้วยสินทรัพย์ที่มีตัวตนน้อยกว่า อย่างไรก็ตาม เขาเพิ่มคำเตือน “ผมคงจะสะเพร่าที่จะแนะนำว่าสิ่งนี้สามารถทำได้ในอนาคตอันใกล้เพราะสังคมไร้เงินสดไม่สามารถและไม่ควรถูกมองว่าเป็นเป้าหมายแบบสแตนด์อโลน มันต้องมีการรวมตัวและการยอมรับในระดับรากหญ้ากับอุตสาหกรรมโทรคมนาคมและการธนาคาร และให้สิ่งจูงใจที่เพียงพอสำหรับชาวอินเดียหลายล้านคน (ซึ่งทุกวันนี้แทบไม่ยอมรับสกุลเงินดิจิทัล)”

การขาดเงินสดอย่างสมบูรณ์นั้นไม่เหมาะสำหรับทุกส่วนของสังคม โดย Rohan ชี้ให้เห็นถึงปัญหาที่ประชากรสูงอายุของสวีเดนต้องเผชิญ ซึ่งพบว่าเป็นการยากที่จะปรับตัวให้เข้ากับการชำระเงินทางดิจิทัล เขากล่าวเสริมว่า "ด้วยเหตุนี้เอง ผมคิดว่าอย่างน้อย 10-15 ปี การไม่ใช้เงินสดไม่ใช่ทางเลือก นอกจากนี้ ธนาคารของเรายังต้องให้ความสำคัญกับการรักษาความปลอดภัยของข้อมูลให้มากขึ้นกว่าปัจจุบัน หากเงินทั้งหมดต้องเป็นดิจิทัล การแฮ็กอาจทำลายชีวิตของผู้คนได้ อาจจำเป็นต้องสำรวจสกุลเงินทางเลือกเช่น Bitcoin เนื่องจากคุณสมบัติด้านความปลอดภัยของพวกเขา”

แซนเจย์มีความเห็นว่าความฝันนั้นเป็นไปได้ทั้งหมด – แต่ไม่น่าจะเป็นไปได้สูง เขากล่าวว่า "อย่างไรก็ตาม เราสามารถคาดหวังได้อย่างง่ายดายว่าจะเปลี่ยนจากการชำระเงินดิจิทัลที่ต่ำกว่า 5% เป็นการชำระเงินดิจิทัล 25-30% ในอีก 2-3 ปีข้างหน้า จากนั้นเราจะแข่งขันกันที่ 60-70% ในอีกไม่กี่ปีข้างหน้า 3 ปี นั่นคือส่วนที่น่าตื่นเต้นของโอกาสนี้”

แต่ Gaurav เองที่ปิดท้ายด้วยวลีที่เหมาะเจาะนี้ – “ใช่ มันเป็นเช่นนั้นจริงๆ แต่มันอาจจะไม่เกิดขึ้นในชั่วข้ามคืน”

ดังนั้นในขณะที่ธนาคารในอินเดียอาจไม่ไปทางสวีเดนในเร็ว ๆ นี้โดยใส่ป้าย "สถานที่ปลอดเงินสด" การใช้จ่ายด้วยเงินสดน้อยลงก็มีแนวโน้มที่จะกลายเป็นเทรนด์สำหรับชาวอินเดียที่ติดอยู่กับแนวคิดเรื่องการทำธุรกรรมด้วยเงินสดเสมอ Demonetisation อาจกลายเป็นแรงผลักดันในทิศทางนั้น แต่ถึงกระนั้นมันก็เป็นการผลักดันให้ 'เงินสดน้อยลงในอินเดีย' หากไม่ใช่อินเดียที่ไม่มีเงินสด